近年、NISAやiDeCoといった資産形成のための制度が登場し、多くの人にとって投資が身近なものになってきました。

投資初心者向けに投資情報も発信されるようになり、低コストで特定の株式指数(=インデックス)に連動するインデックス型投資信託などの金融商品も増えています。

しかしながら、インデックス型投資信託と一口に言っても、さまざまな株式指数を基準とする金融商品が存在しています。

投資初心者からすると、そもそも株式指数って何?と思う人も少なくないでしょう。代表的な株式指数として、日経平均株価やTOPIX、S&P500などがあります。

今回は米国株の代表的な株式指数であるS&P500についてご紹介したいと思います。

目次

そもそもS&P500とは何か?投資初心者のための基礎知識

S&P500(スタンダード・アンド・プアーズ500)とは、アメリカにおける主要な株式指数の1つです。S&P ダウ・ジョーンズ・インデックス社が算出しています。

ニューヨーク証券取引所・NYSE American(エヌワイエスイー アメリカン)・NASDAQ(ナスダック)のアメリカの代表的な3つの金融市場に上場する全企業の中から500社の企業を抽出し、算出する指数です。

「指数」はインデックスと呼ぶこともあり、投資の方法のひとつ、「インデックス投資」に活用されるものです。

現在のS&P500は、1957年から算出されています。設定以来、平均年率10%以上の上昇率を記録しています。

たまにS&P500を買いたいという方がいらっしゃいますがS&P500自体は買えません。これはあくまでも指数で、そのまま商品として買えるわけではないのでご注意ください。

指数として上昇と下落を繰り返しながら、長期的には右肩あがりの上昇傾向を維持しているので、大きなリターンが期待できるといえるでしょう。

特徴としては、浮動株調整後の時価総額比率で加重平均し算出される指数です。構成銘柄は、時価総額ベースで米国株式市場全体の8割程度をカバーしています。

米国市場全体の動きを概ね反映している米国市場を代表する株式指数と呼べます。

世界中の投資家が注目する指数であり、日本にいながら情報も手に入りやすい指数の一つとなっています。

S&P500の採用銘柄基準

S&P500の基準となる500社は以下の条件を満たしている必要があります。

・株式を公開している時価総額53億ドル以上の企業であること

・株式の流動性が高く、浮動株が発行済株式総数の50%以上あること

・4四半期連続で利益が黒字で推移していること

単純に大型株が選ばれるわけではなく、業種セクターのバランスも考えて500社が選定されています。

選ばれた500社は固定ではなく、四半期ごとに見直しがなされて組み替えが行われているのもS&P500の特徴です。

現在のS&P500を構成する銘柄の上位10銘柄は以下の通りです。

| NO | ティッカー | 企業名 | 組入比率 |

| 1 | AAPL | アップル社ブロードコム | 7.24% |

| 2 | NVDA | エヌビディア | 6.07% |

| 3 | MSFT | マイクロソフト | 5.85% |

| 4 | AMZN | Amazon | 3.93% |

| 5 | META | フェイスブック | 2.93% |

| 6 | GOOGL | アルファベットClass A | 2.88% |

| 7 | BRK.B | バークシャーハサウェー | 1.87% |

| 8 | AVGO | ブロードコム | 1.84% |

| 9 | GOOG | アルファベットClassC | 1.62% |

| 10 | TSLA | テスラ | 1.62% |

現在は、いわゆるGAFAMといった大型企業が上位を占めているため、セクターは分散していますが、情報通信セクターの比率が高めになっています。

S&P500に連動する金融商品が人気の理由

S&P500に投資したい投資家はS&P500に連動した投資信託やETFを購入します。それはつまり、アメリカで上場する代表的な企業500社に投資をしていることになります。

このS&P500に連動した投資信託やETFの金融商品は米国だけでなく、日本でも数多く会社などにより運用されていて、個人・法人問わず投資家たちの注目を集めています。

人気の理由としては、下記が考えられます。

- S&P500の基準をクリアしたアメリカ経済を牽引する企業に投資できる。

- 成長性のある企業に投資できるため、比較的安定した収益が見込める。

- S&P500は単一の企業や業種に偏っていないので投資の分散効果が期待できる。

- 構成銘柄はすべて公開されており、組入銘柄も定期的に入れ替えられていて、情報の透明性が高い。

- S&P500に連動する金融商品は投資信託やETFと豊富で、証券取引所経由で容易に購入できる。

日本にいながらアメリカの成長性のある企業に投資できるのは大きな魅力です。自分であれこれ個別に調査しなくても、厳しい基準を満たした大型の企業に複数投資できます。

投資に割く時間が少ない人でも安定的な成長が期待できる企業に投資できる点も投資家から支持される理由といえます。

特別な資格も必要なく、日本の証券取引所経由で誰でもS&P500に連動する金融商品を低コストで購入できます。

さらにネット証券を利用することで、投資信託であれば100円から購入することができます。投資に回せる余剰資金が少ない人でも、自分でできる範囲で気軽に投資できる投資先といえるでしょう。

S&P500に連動する金融商品へ投資するリスクとは?

S&P500に連動する金融商品は、期待リターンが高いのですが、その反面多くのリスクも抱えています。金融商品である点から元本保証ではありません。

自分が投資した資金が損失を受けて大きく減ってしまう可能性があることはしっかり理解しましょう。S&P500に連動する金融商品特有のリスクとしては以下のようなものが挙げられます。

- 投資対象がすべて米国企業であるため、地域分散ができない。

- S&P500に選定された企業群の株価が大きく下落した場合、S&P500に連動した金融商品の価格も大きく下落する。

- S&P500に連動する金融商品はS&P500に連動するためアウトパフォーマンスすることが良くも悪くもない。

- 円建てで投資する場合、為替リスクが生じる可能性がある。

投資の世界では、投資対象を分散させることでリスクを低減させるのが一般的です。

そうなると、投資対象の企業がアメリカだけとなると地域分散ができていないことになります。

対処法としては、S&P500に連動する金融商品だけでなく、それ以外の地域を対象とする金融商品を購入するといったリスクヘッジを行うと良いでしょう。

S&P500に選定された企業は、米国企業の中でもニューヨーク証券取引所などに上場している安定した企業ですが、相場によっては大きく価格が下落する可能性はあります。

しかし、そういった状況では他の企業の株価も下落していることが考えられるので、個人の投資家でどうにかできる事態ではない可能性が高いです。

自分のリスク許容度を理解し、どの程度の下落であれば耐えられるか?という基準をもってから投資するのがおすすめです。また、S&P500に連動する金融商品は、S&P500の値動きに連動します。

つまり、S&P500が下落した時に同様に下落し、上昇する場合S&P500の値動き以上のリターンは得られないということです。

アウトパフォーマンス(運用成績がベンチマークとする指標を上回っていること)することは基本的にないので、ゆっくりと資産形成する場合には向いていますが、短期的な大きなリターンは見込めません。

そして、日本から投資をする場合、原資が日本円となることが多いです。S&P500に連動する商品に投資するとドル建てとなるため為替が変動すると自分の資産の価値が大きく変わる可能性があります。

円高の場合は資産価値が下がり、円安になると資産価値が上がること為替リスクは常にあることを念頭に置いておきましょう。

S&P500に連動する金融商品とそれらのメリット・デメリット

アメリカの優良な企業に投資できるS&P500に連動する金融商品は、投資初心者に向いています。S&P500に連動する商品は数多く販売されており、日本の証券会社経由で購入可能です。

S&P500に連動する金融商品には主に以下の3つが挙げられます。

1.投資信託

2.ETF(上場投資信託)

3.CFD(差金決済取引)

1.投資信託

投資信託は、S&P500に連動する代表的な金融商品で、ネット証券などで100円から購入できるのが大きな魅力です。

再投資型を選択しておけば、自動で再投資に回せるので手間がかかりません。ただし、購入時手数料や信託報酬(運用管理費用)と呼ばれるコストがかかります。

投資信託を解約する時には信託財産留保額がかかる場合もあります。低コストでS&P500に連動する投資信託を運用したければ、こうしたコストを比較して商品を選ぶようにしましょう。

| メリット | デメリット | |

| 投資信託 | ・少額から購入できる ・運用コストが低い ・手間がかからない ・分散投資がしやすい ・分配金の受取り方法を選べる | ・短期的なリターンは見込みにくい ・指値での売買はできない ・コストがかかる |

2.ETF(上場投資信託)

ETFとはExchange Traded Fundの略で、日本語で上場投資信託と呼ばれています。文字通り株式市場に上場している投資信託のことで、個別株同様にリアルタイムで売買が行われるのが特徴です。

普通の投資信託と異なり、基本的に証券取引所の取引時間内に取引可能な商品です。

かつては手数料や信託報酬の低さなどが魅力でしたが、買付手数料が無料のノーロード投資信託や投資信託の信託報酬引き下げなどにより、コスト面での利点が薄れてきています。

また、ETFの場合決算時に分配金を受け取ることになります。

自動で再投資することができないため、再投資し続けて複利効果をしっかり受けたい人は定期的に自分でETFの買い付けをする必要があります。

| メリット | デメリット | |

| ETF(上場投資信託) | ・リアルタイム売買が可能 ・運用コストが低い ・手間がかからない ・分散投資がしやすい | ・短期的なリターンは見込みにくい ・コストがかかる ・分配金の再投資は自分で行う |

3.CFD(差金決済取引)

CFDは、Contract for Differenceの略で、日本語で差金決済取引と言われるものです。

投資信託やETFといった現物の金融商品を取引するものではなく、取引による損益のみを受け渡す仕組みです。

CFDの良さは、FX取引に似て、レバレッジをかけた取引ができたり、リアルタイムで取引できる点です。

他方、売買のポジションを持ち越すと金利が発生したり、レバレッジをかけた取引で一定の損失を出すと強制的に決済されるロスカットなどが執行されて損失が確定してしまうといったデメリットがあります。上級者向けで初心者にはおすすめできない投資法です。

S&P500の今後の見通し

S&P500の今後の見通しはどうでしょうか?

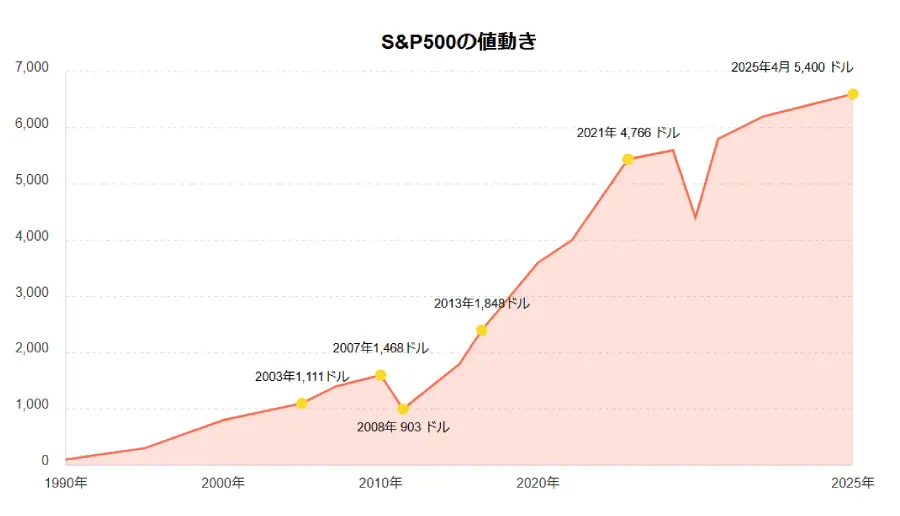

S&P500指数は、この10~20年の間、安定的に上昇してきました。長期金利の低下と米国経済の成長、特にGAFAを中心とするIT産業の世界的な成長が安定成長を支えてきました。過去56年の平均利回りは10.5%と非常に高い利回りを実現しています。

この20年の間、S&P500の指数の動きを大きな流れ(年末の指数で示しています)でいうと2003年~2007年

| 2003年~2007年 | |

| 2003 年 | 1,111ドル |

| 2007 年 | 1,468ドル |

| 2003年 | ITバブルの崩壊から修復してきたときが1,111ドル。 |

| その後リーマンショック前に1,468ドルまで上昇しました。 | |

| 2008年~2024年 | |

| 2008年 | 903 ドル(リーマンショック) |

| 2013 年 | 1,848 ドル |

| 2021 年 | 4,766 ドル |

| リーマンショックの底を起点にして2021年の4,766ドルまでほぼ右肩上がりです。この間は、低金利を背景に、アップルやアマゾン、フェイスブック、テスラ、グーグルなどのIT企業が世界を牽引していき、S&P500指数の上昇を支えてきたという構図です。2021年まではほぼ一貫して上昇していきました。 | |

| 2021年10月頃から変調 | |

| 2022年 | 1月 高値4,800ドル、9月安値3,595ドル |

| 2025年 | 4月 5,400ドル |

コロナショックと金利引き上げのダブルショックで2021年後半~2022年にかけては大きく下げて流れは一変したのです。

そして、2023年はようやく傷が癒えてきて、4,400ドルまで戻してきて、2024年は回復基調でしたが、現在トランプ関税ショックがあり世界的株安に見舞われているので2025年は下落を続けるのかまたは上昇をしていくのか、どうなるのかという段階です。

20年間を年度ごとに見ますと、年間ベースで見ると4回マイナスとなりましたが、16回はプラスです。

この20年はリーマンショックや金利引き上げやコロナショックという特別な事情がない限りは、S&P500指数は非常に良い成果を収めたと言えます。

では、この傾向が続くのでしょうか?

2025年以降のS&P500の見通し

リーマンショック以降は、低金利の下、米国経済全体が好調で、GAFAやFANGなどが世界を牽引してきた10年以上でした。

しかし、2021年以降、金利が上昇し、米中貿易摩擦の激化や、2024年の大統領選、中国不動産バブルの動向などの要素が、S&P500にも大きな影響を与え始めています。2025年が始まりトランプ関税問題から世界的に株価が急落しています。

この20年うまくいったから、次の10年、20年がうまくいくとは限りません。ちょっと注意が必要な段階に入ったことは間違いありません。

S&P500連動の積み立て投資の場合

つみたてNISAやiDeCoのような積み立ての場合は、今のところ、あまり気にする必要はないと思います。米国の覇権、米国の強さ、ドルの強さに大きな変化が見られれば別ですが、時間を分散できる積み立ては、下がれば下がったで安く購入できるメリットがあるからです。少しづつS&P500連動型ETFに積み立てるのは良い選択と考えます。

S&P500連動商品の成長投資枠NISAや米国株の投資の場合

成長投資枠でのNISAや米国株、米国株ETFなどへのまとまった金額での投資を考えている方は、タイミングや投資対象が非常に重要になってくるでしょう。

金利動向や2024年の米国大統領選、失業率や米中貿易摩擦や中国経済の動向などの指標を見ながら投資対象やタイミングを計っていくことが賢明です。

2021年以前のように、S&P500やNASDAQ100やGAFAなどへ投資すれば資産が増えたという単純な状態ではなくなってきたことは注意が必要で、2022年以降の大きな変化です。

特に、GAFAなど一部の銘柄に偏りすぎていた投資対象が2023年以降はより広がっていけるのかどうかがとても重要な視点になりそうです。

今後は、企業によってタイミングによって、売り買いの仕方で、米国株も格差が大きくなりそうです。2021年までとは違う様相になることが予想されます。

S&P500に連動するETF・投資信託 商品

S&P500連動の商品は実は数多くあります。ETFと投資信託があり、ETFには上場国があり、さらに証券会社ごとに購入できるETFがあり、また各証券会社オリジナルのETFや投資信託がありと幅広くラインナップされています。

そのため、初心者はどれを選んでいいのか迷ってしまいます。ここではS&P500連動商品についてわかりやすく解説します。

わかりやすく下記のような分け方ができます。ETFは国内の市場に上場している商品とか米国市場に上場している商品。

投資信託は日系の資産運用会社が運用している商品と外資系の資産運用会社が運用している商品があります。これらの商品を証券会社や銀行などの販売会社が販売しているのです。

| 国内 | 海外 | |

| ETF | ①国内上場のETF | ②米国上場のETF |

| 投資信託 | ③日系資産運用会社 | 外資系資産運用会社(商品なし) |

2023年8月24日現在

S&P500に連動するETF

①国内上場のS&P500連動型ETF

東京証券取引所(東証)などの日本市場に上場されたS&P500連動型ETF商品です。S&P500に連動するように作られた商品ですので、パフォーマンスは同じようになるはずですが、証券会社ごとに扱う商品が異なります。

また商品には「為替ヘッジあり」と「為替ヘッジなし」やNISA、つみたてNISA対象などあるので結構複雑です。一例として代表的な商品をピックアップします。

| 名称 | ティッカー | 概要 | 市場 | 運用会社 |

| iシェアーズ S&P 500 米国株 ETF | 1655 | 米国株式市場に投資を行い、S&P500(税引後配当込み、TTM、円建て)の動きに高位に連動する投資成果を目指す。 | 東証 | ブラックロック |

| eMAXIS米株S&P500 | 2558 | 米国を代表する株価指数である「S&P500®指数」の円換算値との連動を目指すETF | 東証 | 三菱UFJ国際投信 |

| 上場インデックスファンド米国株式(S&P500)為替ヘッジあり | 2521 | 「S&P500®指数」の米ドル建ての値を基に対円で為替ヘッジして算出する「S&P500®指数(円ヘッジ)」への連動をめざすETF | 東証 | 日興アセットマネジメント |

| S&P500指数(円ヘッジ・円換算ベース) | 2630 | 米国を代表する株価指数である「S&P500®指数」を対円で為替ヘッジした「S&P500®指数(円ヘッジ・円換算ベース) 」との連動を目指すETF | 東証 | 三菱UFJアセットマネジメント |

②米国上場のS&P500連動型ETF

ニューヨーク証券取引所などの米国市場に上場されている代表的なETFです。日本の証券会社でも購入できますが、販売会社各社で購入できる商品が異なるので注意してください。

インベスコ S&P 500 等ウェイト ETFバンガード グループ

| 名称 | ティッカー | 概要 | 運用会社 |

| iシェアーズ・コア S&P 500 ETF | スタンダード・アンド・プアーズ500インデックスによって代表される米国の大型株の価格および利回り実績と同等水準の投資成果(報酬および経費控除前)を目指しています。 | ブラックロック・ファンド・アドバイザーズ | |

| SPDRR ポートフォリオS&P 500R ETF | SPLG | S&P 500R指数のトータルリターンのパフォーマンスに、経費控除前で、概ね連動する投資成果を上げることを目標とする。 | SSGA ファンズ・マネジメント・インク |

| RSP | S&P 500®イコール・ウェイト・インデックス。S&P500採用の500銘柄を均等ウェイト加重する指数。四半期ごとにリバランスを行う。 | インベスコ・パワーシェアーズ・キャピタル・マネジ | |

プロシェア ショートS&P500 | SH | S&P500指数の反対方向の日次変動率に連動する投資成果を目指す。 | プロシェアーズ |

Direxion デイリーS&P500ブル3倍 ETF | S&P500インデックスの300%のパフォーマンスに連動した成果を目指す。 | Direxion Investm | |

| SPDR S&P 500 ETF | SPY | S&P 500 インデックスの価格と利回りに、経費控除前で連動する投資成果を上げることを目標とします。売買回転率の抑制、トラッキングエラーの最小化、コストの低減を追求する運用手法をとります。 | ステート・ストリート・グローバル・アドバイザーズ |

| プロシェア ウルトラプロS&P500 | UPRO | S&P500指数の日次変動率の3倍に連動する投資成果を目指す。 | プロシェアーズ |

| バンガード S&P 500 ETF | VOO | 米国の主要業種を代表する大企業の500銘柄で構成されるS&P500インデックスに連動した動きを目指します 。 | |

Direxion デイリーS&P500ベア3倍 ETF | SPXS | S&P500インデックスの値動きの反対方向の300%のパフォーマンスに連動した成果を目指す。 | Direxion Investments |

S&P500に連動する投資信託

③日系のS&P500連動型投資信託

三菱UFJ国際投信、野村アセットマネジメントなどの日系の資産運用会社が運用するファンドです。実際に商品購入は販売会社から行います。

| 名称 | 概要 | 運用会社(委託会社) | 販売会社 | |||

| SBI-SBI・V・S&P500インデックス・ファンド (愛称:SBI・V・S&P500) | バンガード・S&P500ETF」を通して、米国の代表的な株価指数であるS&P500指数(円換算ベース)に連動する投資成果を目指す | SBIアセットマネジメント | SBI証券、マネックス証券など12社 | |||

| eMAXIS Slim 米国株式(S&P500) | マザーファンドへの投資を通じて、米国の株式を主要投資対象とし、S&P500指数(配当込み、円換算ベース)の値動きに連動する投資成果をめざして運用を行う | 三菱UFJ国際投信 | SBI証券、楽天証券など34社 | |||

| iFree S&P500インデックス | マザーファンドへの投資を通じて、米国の株式(DR(預託証券)を含みます)に投資し、投資成果をS&P500指数(配当込み、円ベース)の動きに連動させることをめざして運用を行なう | 大和アセットマネジメント | SBI証券、楽天証券など92社 | |||

【証券会社別の商品購入方法はこちらから】

→SBI証券でのS&P500連動型投資信託・ETF購入方法の詳細はこちらをご覧ください

→楽天証券でのS&P500連動型投資信託・ETF購入方法の詳細はこちらをご覧ください

関連記事

SPXLとは?S&P500レバレッジ型ETFのメリットとデメリットをわかりやすく解説

まとめ

S&P500は、米国市場を代表する株式指数の一つです。

米国市場を代表する指数には、S&P500以外にダウ平均やナスダック総合といった指数がありますが、ダウ平均は米国市場に上場する代表的な30銘柄しか採用していません。

伝統的な企業が大半を占めており、IT関連企業といった新興企業が入っていない点で業種などに偏りがあるといえます。

逆にナスダック総合は新興企業が多く、ITやハイテク産業に偏っているため、投資の原則である分散効果が期待できません。

米国市場への投資で、幅広くリスク分散したい人にとっては、S&P500を基準とした金融商品に投資するのが良いでしょう。

昨今、日本国内でもS&P500に連動する金融商品が数多く運用されています。運用会社や販売会社によってコストがかかる点は注意が必要です。

また、つみたてNISAの適格商品に選定されているノーロードで低コストの投資信託などもあるので、投資を始めたい初心者はS&P500に連動する金融商品を活用するのがおすすめです。

コメントComment