「資産運用の相談はどこがおすすめなのかな?」

資産運用をうまく活用し、老後生活を安心して迎えたいと考えている方も多いでしょう。

しかし、資産運用に関する情報は多く、なかなか一人で決めきれないですよね。本記事では、目的別に資産運用に関する相談先を5つ紹介します。

資産運用の相談する際に気をつけておくべき5つのポイントも合わせて解説しているので、参考にしてみてください。

目次

【目的別】資産運用の相談先おすすめ|5選

ここでは、目的別の資産運用の相談先を5つ紹介します。

- 老後資金の不安を解消したい人|FP(ファイナンシャルプランナー)

- 株式投資で資産を増やしたい人|投資顧問会社

- 節税しながら効率よく資産を増やしたい人|税理士

- リスクを抑えつつ長期運用したい人|IFA(独立系ファイナンシャルアドバイザー)

- NISAやiDeCoについて相談したい人|ネット証券のサポート窓口

1. 老後資金の不安を解消したい人|FP(ファイナンシャルプランナー)

FP(ファイナンシャルプランナー)は家計や保険、年金、資産運用など、お金に関する幅広い知識を持つ専門家です。

相談者の、生活設計、貯蓄計画、投資、保険など、総合的な資産設計(ファイナンシャル・プランニング)を企画立案し、その実行を支援する。

資産設計では、顧客のライフスタイルや価値観を踏まえながら、家族・年齢構成や収入・支出の内容、資産、負債、保険など、基礎となるデータを聞き取りによって集める。

希望や目標を聞き、現状を分析した上で、必要に応じて弁護士、税理士や保険・不動産などの専門家の協力を得て、総合的な資産設計について、顧客に最適なプランを作成し、提示する。

FPに相談するメリットは個人のライフプランに寄り添い、相談者に適した資金計画を立ててアドバイスしてくれる点です。

現在の収入や支出、家族構成や将来の夢などをヒアリングし、依頼者のキャッシュフロー表を作成してくれます。

たとえば、65歳までに3,000万円の老後資金を準備したい場合、現在の年齢や資産状況に応じて月々の積立額やリターンを想定したプランを提示してくれます。

実際、金融庁でも個人のライフプランに基づいた資産形成の重要性が説明されているようです。

自分の希望するライフプランを実現するためには、資産形成についても考えていくことが重要です。

資産形成には「貯蓄」と「投資」の2つの方法がありますが、そのときの資産状況や今後のライフプランなどに適した形で、方法を使い分けることが大切です。

老後資金の不安があるけれど何から手をつけていいかわからない方は、FPへの相談を検討してみてください。

2. 株式投資で資産を増やしたい人|投資顧問会社

投資顧問会社は金融商品取引法に基づいて「投資助言・代理業」の登録を受けた、投資に関するプロ集団です。

投資顧問業務は、顧客との直接のコミュニケーションを通じ、顧客の特性、ニーズを踏まえたテーラーメードで、かつ専門的な資産運用サービス(投資助言、投資一任業務)を提供することを特徴としている。

引用元:投資顧問業務について|金融庁

投資助言・代理業を行うには、金融商品取引法第29条に基づく登録を受ける必要があります。

引用元:登録に係るQ&A|財務省

投資顧問会社の専門家は高度な知識と経験から経済や市場の動向を分析し、具体的な銘柄選定や売買のタイミングなどの助言をおこないます。

株式投資に関する情報収集や分析が難しい方、時間を割けない方にとって心強い味方となるでしょう。

また、成長株への集中投資戦略や配当利回りを重視したインカム投資戦略など、投資家の目標やリスク許容度に応じたアドバイスを受けられます。

投資判断に必要な企業分析レポート、ポートフォリオの定期的な見直しなど、継続的なサポートを受けられる点も投資顧問会社のメリットです。ただし、投資顧問会社から提供されるのはあくまで助言であるため、最終的には自己判断が必要になります。

関連記事

ライジングブル投資顧問のサービス内容をユーザー口コミで確認する

3. 節税しながら効率よく資産を増やしたい人|税理士

資産運用によって利益が生じた場合、確定申告をおこなって税金を納めなくてはなりません。

税理士に相談すると、NISAやiDeCoといった非課税制度の活用はもちろん、損益通算や相続対策まで専門的なアドバイスを受けられます。

税理士は、税務に関する専門家として、独立した公正な立場において、申告納税制度の理念にそって、納税義務者の信頼に応え、租税に関する法令に規定された納税義務の適正な実現を図ることを使命としています。

税理士制度は、このような公共的使命を負っている税理士が納税義務者の援助をすることによって、納税義務を適正に実現し、これによって、申告納税制度の適正かつ円滑な運営に資することを目的として設けられたものです。

引用元:税理士制度|国税庁

たとえば、年収500万円の会社員がiDeCoを活用して毎月2万円積み立てた場合、年間約48,000円の節税効果があります。

| 項目 | 金額 |

| 毎月の積立額 | 20,000円 |

| 年間の積立総額 | 240,000円 |

| 所得控除による節税効果 | 約48,000円の節税 |

また、不動産投資や相続が絡む資産運用は税務が複雑になりがちなケースが多く、税理士の知識と経験が必要不可欠です。

そのほかにも、個人事業主の開業や法人設立による節税効果など、さまざまな税務戦略に関する相談ができます。税負担を最小化しながら効率的に資産を増やしたい方は、税理士への相談を検討しましょう。

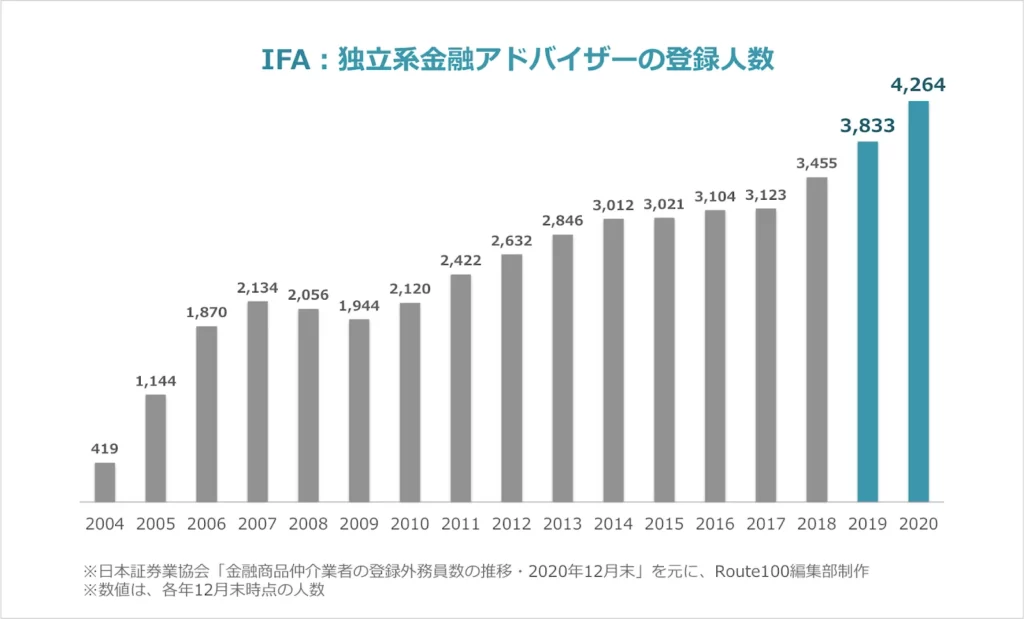

4. リスクを抑えつつ長期運用したい人|IFA(独立系ファイナンシャルアドバイザー)

IFAは特定の会社や金融機関に属さない、独立した立場から中立的なアドバイスを提供する専門家です。

顧客に寄り添い、顧客のライフプランやニーズに合った長期の資産形成のために、金融商品等の選定・運用や各種制度の活用の提案・アドバイス、売買取引の支援を行う。

類似の職業としてファイナンシャル・プランナーがあるが、独立系ファイナンシャル・アドバイザー(IFA:Independent Financial Adviser 以下「IFA」という。)は金融商品仲介業者であるので、顧客の資産形成プランの目標に合致した個別具体的な金融商品の提案を行い、買い付け契約等の実行支援ができることに特徴がある。

出典:証券会社とIFA:金融商品仲介業の登録外務員数の関係を考える | Route100

IFAの方は複数の証券会社や保険会社と提携しており、特定の金融商品や保険商品に依存しないため、相談者の利益を最優先に考えるのが魅力です。

また、分散投資によるリスク軽減策、長期積立投資の効果的な活用方法、市場変動に左右されにくいポートフォリオの構築などの専門的なアドバイスを受けられます。

「銀行や証券会社の窓口に行くと訪問先の取り扱い商品ばかり勧められるのでは」と不安に感じる方は、IFAへ相談してみてください。

5. NISAやiDeCoについて相談したい人|ネット証券のサポート窓口

NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)を利用した資産運用をはじめたい方は、ネット証券のサポート窓口が手軽で便利です。

NISAやiDeCoは税制優遇を受けながら長期的な資産形成を目指せる、初心者におすすめの制度です。

NISA(ニーサ)は、少額からの投資を行う方のために2014年1月にスタートした「少額投資非課税制度」です。

iDeCoもNISA同様、税制優遇がある「特別な口座」で運用が出来る制度です。

楽天証券やSBI証券など多くのネット証券では口座開設から商品の選び方まで、電話やチャットを通じて手厚いサポートを提供しています。

金融機関の店舗窓口に足を運ぶ時間がない方でも、好きな場所からオンラインで気軽に相談できるのが魅力でしょう。

ただし、サポート窓口の役割はあくまで制度の利用方法や商品の情報提供が中心です。個々のライフプランを加味した総合的なアドバイスや、具体的な投資商品の選定の相談はできません。

本格的な資産運用を相談したい方は、FPやIFA、投資顧問会社に相談しましょう。

資産運用の相談をする際に気をつけておくべき5つのポイント

資産運用の相談をする際に、気をつけるべきポイントを5つ解説します。

商品ありきの提案には注意する

相談者の状況や意向を聞かずに、特定の金融商品を勧める提案には注意が必要です。顧客本位のアドバイスは、相談者の現状やニーズを把握したうえで最適な商品の提案が本来の流れになります。

しかし、なかには販売側の手数料が高い商品や新商品などを優先して勧めてくるケースがあります。

初回面談で具体的な商品名を挙げたり、ライフプランを聞かず投資を進めたりする場合は要注意です。

「この投資信託は必ず利益が出ます」「今だけの特別商品です」などの、断定的な表現や限定感を演出する営業トークは警戒してください。

相談先の報酬体系を確認する

資産運用の相談が有料または無料か、商品購入の手数料は発生するかなどの報酬体系を事前に確認しましょう。

相談料は無料でも金融商品の購入時に販売手数料がかかる場合や、相談後の購入した商品で信託報酬が発生するケースがあります。

おもな報酬体系は相談料のみを受け取るフィー・オンリー型、商品販売による手数料を受け取る手数料型、両方を組み合わせたハイブリッド型などがあります。

このため、報酬体系は内容や予算に応じて適切な相談先の選択が大切です。報酬体系が不明確な相談先や、追加料金が発生する可能性がある場合は注意しておきましょう。

相談相手の実績をチェックする

資産運用に関する実績は、相談相手の専門性や信頼性を判断するために重要です。そのため、相談先が財務局に登録された、正規の「金融商品取引業者」であるか必ず確認しましょう。

実際、無登録業者による詐欺的な投資勧誘も報告されており、金融庁も注意を呼びかけています。

日本で登録を受けずに金融商品取引業や暗号資産交換業を行うことは違法です。金融庁では、登録を受けている業者の一覧を公表していますので、皆さんが取引を行う際は登録を受けているかご確認ください。

正規の登録業者は、金融庁のWebサイトにある「金融商品取引業の登録を受けている業者一覧」から確認できるので、以下の実績をチェックしてみてください。

- 保有資格(FP技能士、証券アナリスト、投資診断士など)

- 業界での経験年数

- 過去の運用成績

- 顧客数や相談実績 など

相談内容と相談先の得意分野や実績がマッチしていれば、相談内容の解決に期待できます。反対に実績が不明確な相談先や、誇大な宣伝をしている場合は注意しましょう。

相談の前に自分の目的を明確にする

資産運用の相談に行く前に、自分自身の目的や目標の整理が重要です。

「いつまでにいくら増やしたいのか」「どの程度のリスクなら受け入れられるか」などを考えておくと、具体的で実用的なアドバイスを受けられたり、相談をスムーズに進められたりします。

厚生労働省の年金に関する資料や、金融庁が提供する「資産運用シミュレーション」などのツールを活用して、必要な老後資金を計算してライフプランをイメージするのも有効でしょう。

「20年後の退職時までに2,000万円の資産を準備したい」「月5万円まで投資に回せる」「元本割れは避けたい」などの具体的な情報を準備しておくと、相談先もより的確なアドバイスをしやすくなります。

相談先まかせにしない

専門家のアドバイスは有益ですが、最終的な投資判断は自分自身の責任でおこなってください。専門家の意見をうのみにするのではなく、提案された内容を自分でも理解し、納得したうえで判断しましょう。

資産運用には必ずリスクが伴い、元本が保証されていない商品も多くあります。

このため、複数の情報源から情報収集したり、定期的に投資状況をチェックして見直したりする取り組みが、資産運用における失敗を避けられます。

相談先を上手に活用しながら、自分自身での判断が長期的な資産形成の成功のポイントです。

資産運用を相談をしていたはずが騙されて資産が減ってしまったというケースが多発しています。「資産形成コンサルタントは本当に怪しいのか?見分け方とよくある詐欺手口の特徴」などをご確認いただき十分に注意して選ぶようにしてください。

投資初心者がよくやりがちな失敗|3選

ここからは、投資初心者がよくやりがちな失敗を3つ解説します。

リスクを理解しないまま売買を実施する

投資商品のリスクを理解しないまま売買をはじめると、失敗する可能性が高くなります。

金融庁の調査によると、投資信託購入者の約4割が「リスクを十分に理解していなかった」と回答しており、リスク認識の不足が大きな問題となっています。

資産運用における具体的なリスクは、次のとおりです。

- 価格変動リスク

- 信用リスク

- 流動性リスク

- 為替リスク

- 金利リスク など

たとえば新興国株式投資の場合、株価の変動に加えて為替レートの変動により、短期間で大幅に下落する可能性があります。

2015年7月8日から9日までの間に、上海株式市場は3週間で30%下落しました。

このように一般的に高いリターンが期待できる金融商品は、価格が大きく下落するリスクも高いです。リスクを適切に理解するには投資前に目論見書や交付書面を必ず読み、想定される最大損失額の把握が欠かせません。

自分がどれくらいの損失までなら許容できるのか(リスク許容度)を把握し、身の丈に合った投資が失敗を避けるポイントです。

分散せずに一つの銘柄・投資先に集中する

一つの金融商品や銘柄にまとめて投資する「集中投資」はリスクの高い投資方法です。集中投資した商品が大きく値下がりした場合、資産全体に深刻なダメージを受けるでしょう。

そのため、集中投資のリスクを避けるための「分散投資」も必要です。

- 投資する資産(株式、債券など)

- 地域(国内、海外)

- 時間(一括、積み立て)

特定の投資先に依存せず分散させると、一つの値動きが資産全体に与える影響を抑えられます。投資における格言に「卵を一つのカゴに盛るな」との有名な言葉があります。

卵を一つのカゴに入れると落とした際に全部割れてしまいますが、複数のカゴに分けると落としたカゴ以外の卵は無事です。このように一つの投資先に賭けるのではなく、複数の投資先や時間を分ける分散投資を心がけましょう。

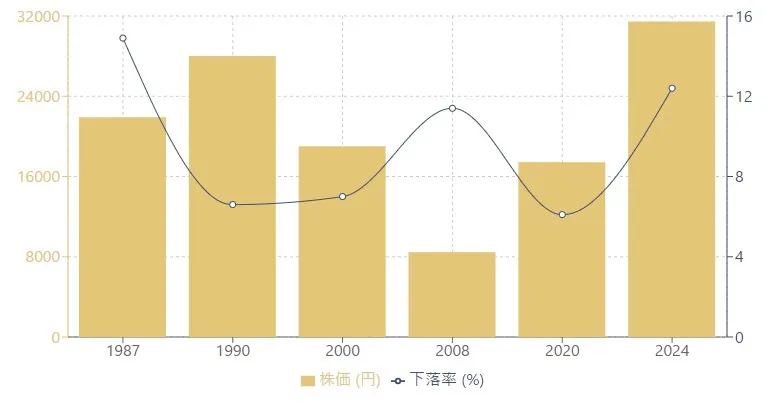

相場が下がるとすぐに売る

投資初心者が犯しがちな失敗に、短期的な下落に動揺してすぐに投資商品を売却するケース「狼狽売り」があります。

狼狽売りとは、株価が急落する様子を見て、保有している株式を慌てて売却してしまうこと。

狼狽売りは投資商品の下落に動揺し、冷静な判断を欠いたまま慌てて売却する行動です。しかし歴史的にみると、相場は短期的に変動するものの長期的には成長するケースもあります。

たとえば、リーマンショック時には米国株(S&P500)が約50%下落しましたが、5年後には暴落前の水準に回復しました。

参考:日経平均プロフィル|上昇・下落記録、日本経済新聞|日経平均株価4451円安 下げ幅ブラックマンデー超え最大

短期的な価格変動で一喜一憂し、すぐに売却すると価格回復のチャンスを逃し損失が確定します。

相場下落時こそ追加投資のチャンスととらえる「逆張り」の発想や、配当・分配金を再投資する「複利効果」による長期的視点が資産形成が成功するカギとなるでしょう。

投資の目的やゴールをしっかり理解し、短期間で一喜一憂しない心構えで資産運用をしてみてください。

資産運用の相談先に関するよくある質問

資産運用の相談先に関する、よくある質問について回答します。

資産運用の相談はどこに行けばいいですか?

資産運用の相談先は目的によって異なるので「何について相談したいのか」あらかじめ明確にしましょう。以下は目的に対する、おすすめの相談先です。

- 収支や老後資金など総合的な相談:FP

- 投資商品の購入や投資の相談:投資顧問会社、IFA

- 節税の相談:税理士

- NISAやiDeCoの相談:ネット証券サポート窓口

上記のように目的に応じて、適切な相談先を選びましょう。

資産運用の相談は無料ですか?

資産運用の相談費用は、相談先によって異なります。銀行や証券会社などの金融機関の窓口相談は、相談のみなら無料のケースが多いです。ただし、金融商品の購入によって販売手数料や運用手数料などが発生します。

一方、FPやIFAは相談時点で有料のケースが多いですが、中立的な立場からのアドバイスを受けられるメリットもあります。トラブルにならないためにも、相談する前の報酬体系の確認はしっかりしておきましょう。

1000万円の資産運用でどれくらいの利益が得られますか?

1,000万円の資産運用による利益は、選択する金融商品や運用期間によって大きく異なります。たとえば年利5%で複利運用した場合、以下のような資産成長が見込まれます。

【1,000万円を年利5%で運用したケース】

| 年数 | 資産額 | 増加額 |

| 1年後 | 1,050万円 | +50万円 |

| 5年後 | 1,276万円 | +276万円 |

| 10年後 | 1,629万円 | +629万円 |

| 20年後 | 2,653万円 | +1,653万円 |

| 30年後 | 4,322万円 | +3,322万円 |

※金融庁の「つみたてシミュレーター」で算出

ただし、金融商品のリターンは固定ではなく市場環境や経済情勢によって常に変動します。

金融庁の「つみたてシミュレーター」を使うと、想定する利回り(年率)で運用した場合に将来の資産額を試算できるので有効に活用してみてください。

株を運用して資産を増やしたいという方は多くいらっしゃいますが、資産を増やすのは難しく逆に減らしてしまう方も多くいます。とくに売買の際に迷ってしまいタイミングを逸する方が多くいらっしゃいます。これができないと株で資産形成は難しくなります。しかし自分ではできないという方には、投資顧問の利用をおすすめします。当サイトを運営するライジングブル投資顧問は、株の「売買サポート」を行っております。ライジングブルの売買サポートサービスは、3ヶ月9,000円で買い推奨だけではなく、売却、銘柄入替するところまで、リスク管理をしながらサポートします。

個人の方には難しい売り推奨のアドバイス実績も豊富にあり、

・これから株をはじめる方

・株をやっているが資産が一向に増えない方

・損切ができず株を塩漬けにしがちの方

・損切ができない方

には、ライジングブルの売買サポートをおすすめします。

20年の歴史と3万人以上サポートしてきた実績で、少額資金ではじめても成功できるよう株の売買をサポートします。

【お客様の声】ライジングブル投資顧問のサービスをご利用中の会員さまのリアルな口コミをご紹介

まとめ:資産運用におすすめの相談先は目的によって異なる

老後資金を準備する方法として資産運用が欠かせません。そのため、自分に合った信頼できる相談先の発見が重要です。

資産運用におすすめの相談先は、以下のように目的によって大きく異なります。

- 漠然としたお金の不安を解消したい→FP

- 投資で増やしたい→投資顧問会社

- 節税や税金関連の相談をしたい→税理士

- 中立的な立場で長期的に関係を築きたい→IFA

- NISAやiDeCoをはじめたい→ネット証券窓口

また、相談する際には「商品ありきの提案ではないか」「手数料は明確か」などを確認し、専門家まかせにせず学び続ける姿勢が大切です。

まずは資産運用の目的を明確にし、相談内容に適した専門家への相談からはじめてみてください。

コメントComment