資産形成でNISAを始めたという方が増えてきました。

NISAの非課税枠をうまく活用して資産を増やしたいと思いつつも、実は株主優待に心ひかれるという方もいるかもしれません。そんな方向けにこの記事では、「NISAを活用して株主優待がもらえるのか」や、「NISAだからこそ保有したい銘柄の特徴」などについてまとめてみました。

制度の仕組みを正しく理解し、株主優待ももらいながら、NISAの制度を最大限活かした資産形成の参考にしてみてください。

目次

NISAを利用して株主優待はもらえるのか

結論からいえば、NISA 成長投資枠で、株主優待を行っている株に投資が可能です。NISA口座は税制優遇を受けられる投資口座ですが、株主としての権利は一般口座と変わりません。そのため、配当金や株主優待などの株主特典をそのまま受け取ることができます。

株主優待を実施する企業からは、権利確定の後に株主へ株主優待として自社製品や金品などの自社製品が送付されます。

ただし、NISAつみたて投資枠では、株主優待を行っている個別株への株式投資ができません。こちらは長期の積立・分散投資に適した特定の投資信託を積立投資をおこなうための枠になります。

株主優待を受け取るためには条件を満たす必要があります。以下にNISA制度と株主優待制度について詳しく説明します。

新NISA制度の概要

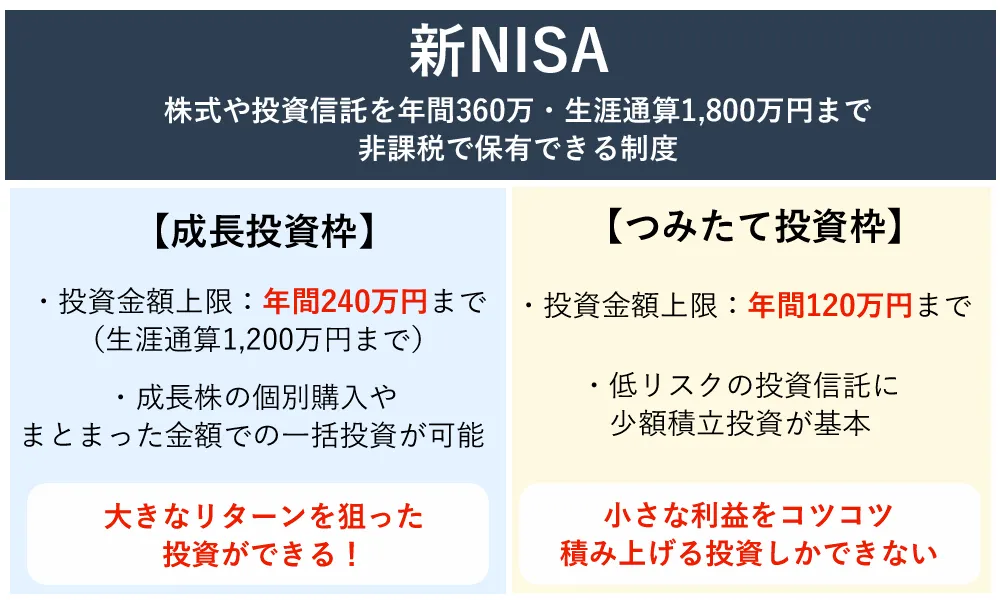

個人投資家向けの税制優遇制度・新NISAには、「つみたて投資枠」と「成長投資枠」の2つの枠があります。

| 成長投資枠・つみたて投資枠の比較表 | ||

| 特徴 | 成長投資枠 | つみたて投資枠 |

| 年間投資額の上限 | 240万円 | 120万円 |

| 生涯投資額の上限 | トータルの上限は1,800万円 | |

1,200万円 ※1,800万円のうち、1,200万円までしか利用できない | 1,800万円 ※成長投資枠を利用しない場合は満額の1,800万円をつみたて投資枠に利用できる | |

| 購入できる商品 | ・上場株式(国内・海外) | 選択肢が少ない ・投資信託 |

| 投資方法 | 自由に選べる | 積立投資のみ |

| 非課税保有期間 | 無制限 | |

NISA(少額投資非課税制度)は、日本の個人投資家向けの税制優遇制度です。

現状、18歳以上の日本国民であれば、NISA口座を保有し、活用することができます。

ただし、NISAつみたて枠は特定の投資信託のみが投資対象に指定されているため、個別の企業の株式を保有することができません。

したがって、NISAつみたて投資枠の利用では株主優待を受け取ることはできません。

NISA成長投資枠の方では、NISA口座内で株式や投資信託などの金融商品を取引することができます。

NISA口座で取引した金融商品から得られた売却益や配当金にかかる税金は、非課税です。

ただし、NISA成長投資枠は年間240万円までが上限ですので、その範囲内で株主優待を受け取ることができます。優待品が欲しくてNISA制度を利用したいのであれば、NISA成長投資枠での購入となります。

株主優待制度の概要

株主優待制度は、企業が株主に特典として自社商品やサービスなどを提供する制度です。

株主の定着や企業認知度を高めるためなどに実施されており、日本独自の制度です。

株主優待制度はあくまでも各企業が任意で実施するものなので、日本で上場するすべての企業で実施されているわけではありません。

現在、1,500社ほどの企業が実施しており、その内容は自社商品の提供であったり、株主限定イベントの開催だったりと多岐にわたっています。

あわせて読みたい

間違えない株式投資 株主優待のはじめかた

NISAを利用して株主優待を受け取る際の注意点

NISA口座を利用して株主優待を受け取る場合に注意すべきことがいくつかあります。

・株数や保有年数など各企業で株主優待がもらえる条件を満たす

・権利確定日まで株式を保有する

・株主優待を受け取れるのは権利が3ヶ月程度先

詳しく見ていきましょう。

株数や保有年数など各企業で株主優待がもらえる条件を満たす

まず、株主優待を受け取るための条件は各企業によって異なります。

必要な株数を確保することや、企業によっては、半年以上や1年以上株主名簿に名前の記載があることを条件にしているところもあります。

保有する株数によって優待内容が変わることもあるので、注意しましょう。

権利確定日まで株式を保有する

株主として株主優待の権利を得るには、権利確定日まで株式を保有する必要があります。権利確定日に株主であると、株主名簿に名前が記載されるためです。

ただし、権利確定日に株式を保有するためには、その2営業日前の権利付き最終日までに株式を購入する必要があります。

したがって、権利付き最終日は株価が高騰する傾向にあるので、気をつけましょう。

株主優待を受け取れるのは権利が3ヶ月程度先

権利が確定したからといって、すぐに株主優待がもらえるわけではありません。

企業側での手続きを経て、企業の製品やサービスなどが郵送されてくるので、だいたい株主優待が手元にくるのは権利確定日から3ヶ月後程度です。

ある程度時間がかかることは、事前に理解しておくと慌てずに済みます。

また、同一名義であれば口座が複数にわたっていても、株数の合算で株主優待を受け取ることができます。

例えば、株主優待を受け取るために1,000株の保有が必要な場合、NISA口座で200株しか保有していなくても、特定口座など他の口座で800株を保有していれば株主優待を受け取ることができるというわけです。

NISAで買いたい株主優待銘柄とは

では、NISAで購入するのが良い株はどんな銘柄なのか?以下、NISAで保有するのに向いている銘柄やその特徴などについて説明します。

おすすめ①安定した成長を見込める大手企業

まず、NISA口座は他の口座との損益通算ができない仕組みになっています。

損益通算とは、同一年度に得られた利益と損失を合算できる制度ですが、すべての所得に対してできるわけではありません。

もしNISA口座で保有していた株式を評価損の状態で売却した場合、その損失は損益通算ができないので、その損失はそのままに他のところで得た利益にはそのまま税金が課せられます。

損益通算が可能であれば、NISAでの損失分を利益と相殺し、課税対象を減額することができるのですが、それができないということです。

したがって、NISA口座で保有する株式はなるべく売却しなくて良いものや損失が発生しにくい株式が適しているといえます。

比較的中長期的に運用ができることを考えれば、安定的に成長を見込める大手企業の株式がおすすめです。

例えば、日本国内であれば誰もが知っているトヨタなどの時価総額の大きい企業などが該当します。

関連記事

NISAでは損益通算や繰越控除ができない!損失が出た時の対処法を解説

おすすめ②配当利回りも高い高配当企業

非課税の特典が受けられるのがNISA口座の大きなメリットです。

非課税の範囲は主に以下の2つです。

・株式を売った場合に得られた売却益(キャピタルゲイン)

・企業から株主に分配される配当金などの利益(インカムゲイン)

ただし売却益の場合、一度株式を売ってしまうとNISA口座で利用できる枠自体は消失してしまいます。(現行のNISA)

例えば、120万円の口座枠のうち、20万円の株式を購入し、25万円で売却するとします。

すると、株式の購入代金である20万円分の枠は使い果たした形となり、残りの100万円しかNISA口座として活用できません。

したがって、NISA口座の株式を売却する場合は、使える枠が少なくなることを理解しておく必要があります。

配当金などの利益に対しては、株式を保有する限り非課税で受け取ることができます。

もし、特定口座などで取引している場合、配当金には所得税と住民税合わせて20.315%の税金がかかります。

それゆえ、配当金の金額が大きければ大きいほど非課税の恩恵を受けられます。

NISA口座で保有するなら、配当金の利回りが高い企業の株式もおすすめです。

減配りスクはありますが、一般的に三菱商事や三井物産といった商社株やJTといった企業が該当します。

関連記事

新NISA向け【成長投資枠】配当利回り4%超!アナリストおすすめ高配当株10選

NISAで株主優待銘柄を保有するのはお得?

非課税制度であるNISAは、18歳以上の日本国内に住んでいるのであれば誰でも活用することができる制度です。

多少でも余剰資金があるならば、資産形成の一助として活用したいものですが、株主優待をもらうという点からいえば、お得かどうかは慎重に考える必要があります。

株主優待をもらう点ではどの口座でも差はない

そもそも、株主優待は株主が必要な条件を満たしていれば受け取ることができる特典です。

したがって、株主優待をもらう点ではNISA口座であっても特定口座など他の口座であっても大差はありません。

口座が個人であっても法人であっても受け取れます。

その点ではNISA口座の特徴である非課税制度を活かせないので、株主優待銘柄であればなんでもNISA口座で保有するのが最善の策とはいえません。

株主優待は所得とみなされる可能性もある

株主優待は企業からの贈答品だから、税金はかからないと思っている人が多いかもしれません。

しかし、これは税制上では株主優待は雑所得に分類されます。

それゆえ、本来株主優待は金銭に換算した形で雑所得として確定申告などで申告する義務があります。

20万円以下であれば、雑所得の申告は不要となっていますが、所得とみなされる可能性があることは頭に入れておきましょう。

まとめ

NISA制度は、18歳以上の日本に住んでいれば基本的に誰でも使える制度です。

株主優待制度も実施している企業の諸条件を満たせば一律に株主優待が受け取れる制度です。

どちらも制度として有効活用したいところですが、NISAの税制優遇措置は株主優待を受け取る際に有利に働くわけではない点は注意が必要です。

制度の仕組みをしっかり知って、NISA口座の特性も活かせるように株主優待銘柄を選びたいものですね。

コメントComment