「貯蓄から投資へ」という宣言によりNISAが話題になってから1年半近くたちました。新NISAになり「非課税期間が無期限」「非課税となる投資金額の上限が増加」となり、一層投資を推進されています。

注目度が大変高いのですが一方で、もともと貯蓄傾向にあり投資を苦手とする日本人の国民性もあり、いまだに「投資=怖いもの」と考えている方も少なくありません。

NISA拡充と聞いても「本当に利益が出るのだろうか?」と勘ぐってしまう方もいらっしゃるのではないでしょうか?本記事ではNISA制度の概要や利益について解説します。

目次

NISA制度(つみたてNISA)とはどのような制度なのか?

つみたてNISAとは、少額から積立・長期投資を支援する国の制度です。厳密に言えば、一度に多額で投資できる「成長投資枠」と少額から投資できる「つみたて投資枠」に分類されています。

つみたて投資枠では、一定期間に行われた一定額の投資が非課税となります。

通常、投資では配当金や利益に対して20%ほどの税金がかかるため、話題になる以前から投資家から注目されていた制度でした。

しかし、老後2,000万円問題や低賃金化など、お金に関する不安が広がるなかで、投資家だけでなく一般人にも注目されています。

2024年より制度が改正された「新NISA」が始まりました。この制度改正によって非課税期間が無期限となり、そのうえ積立可能な金額が増えます。

では、つみたてNISAをはじめとしたNISAとは、具体的にどのような制度なのでしょうか?

新NISAとは?

「新NISA」には、「成長投資枠」と「つみたて投資枠」があります。「成長投資枠」と「つみたて投資枠」と比較すると、次のような特徴があります。

| 新NISAの投資枠の特徴比較 | ||

| 特徴 | 成長投資枠 | つみたて投資枠 |

| 年間投資額の上限 | 高い (240万円) | 低い (120万円) |

| 購入できる 商品の種類 | 多い | 少ない 金融庁が選定した低リスクな投資信託のみ |

| 投資方法 | 一括投資で大きなリターンを狙う | 積立投資でコツコツ |

| こんな人におすすめ | ・短期間で大きな利益を狙いたい人 | ・長期間で小さな利益を積み上げたい人 |

この制度によって買い付けた生涯非課税限度額1800万円までが非課税となります。そして年間投資金額の上限は360万円です。そして、限度額に達した場合であっても、購入した投資商品を売却して別の商品を購入した際も非課税枠として復活します。

というのは、すでに360万円分の投資商品を5年にわたり購入していてすでに1800万円の生涯非課税限度額に達しており、6年目になってその一部である100万円を売却すれば、また新たに100万円分を購入できるということです。

関連記事

新NISA活用ガイド!初心者にわかりやすく新NISAの仕組みとメリットや活用事例を解説

「長期・少額・積立」によって着実に利益を得られる

岸田総理大臣の「貯蓄から投資へ」といった宣言があるように、NISA制度はもともと貯蓄傾向にある日本を投資国家へと変えるねらいです。しかしながら日本人の国民性もあってか、いまだに「投資=怖いもの」という先入観を持たれている方が多いようで、投資文化が浸透しづらい現状です。

しかし、投資が怖いというのは誤った考え方で、方法さえ間違わなければ、とりわけつみたてNISAのような制度では大きな失敗となるケースは少ないです。

経済ニュースをチェックしていると、1日の間だけでも大きな変化があります。それゆえ不安定で利益を得にくいと考えがちですが、長期的に見ると世界経済は成長していて、それに伴って株価も上昇しています。

その代表例としてアメリカの代表的な株価指数に連動した投資信託であるS&P500は、20世紀前半から導入されており、年々右肩上がりで成長しています。この例からもわかる通り、戦争、感染症拡大などの世界を揺るがすビッグサプライズがあると技術革新のきっかけになり、結果的に経済が成長します。

なお、先ほど紹介した投資信託のS&P500は、つみたてNISAで購入できる金融商品のなかでも投資初心者からベテランまで多くのユーザーから人気です。

先ほども述べたように、世界経済は年々成長しているので基本的な法則としては株を持ち続けているだけでも利益を得られます。ただそこで大切なのは、1日や1ヶ月、1年単位のチャートに一喜一憂せず、長期的な視野で株式投資を考えることです。

つみたてNISAをはじめとした「長期・少額・積立」型の投資では、短期での損失があったタイミングで投資を諦めてしまう方が少なくないため、相場変動に耐えられる力が求められています。

つみたてNISAでは大体どのくらい利益が出る?

つみたてNISAではどのくらいの利益が出るのでしょうか?シュミレーションをする前に投資でおさえておきたい考え方を紹介します。それは「複利」です。

金融商品には「利回り」が設定されていますが、これはある一定期間においてどのくらいの利益を出せるかという数値です。例えば100万円が1年後に105万円になる投資信託であれば、利回りが5%で利益が5万円ということになります。

そして「複利」とは利益がさらに利益を呼ぶという意味です。先ほどの例だと、利回り5%の金融商品であれば、105万円の段階からもう1年経つと105×1.05=110.25万円となるのです。このように、複利は人類最大の発明ともアインシュタインが言うほど素晴らしい仕組みなのです。

投資には「複利」といった考え方が活用されているので、先の例を応用するとつみたてNISAのように毎月決まった金額を投資にまわすと数十年後に大きな利益を生むことは想像に難くありません。

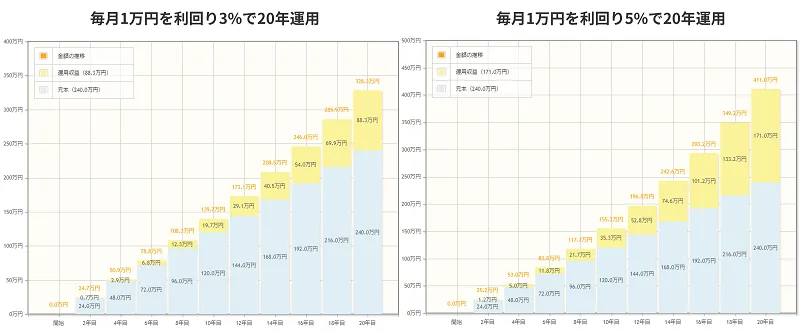

例えば現行のつみたてNISAにて、毎月1万円を利回り3%で20年運用した場合、積立総額240万円に対して運用金額が328万円となります。同様に毎月1万円を利回り5%で20年運用すると運用金額が411万円となります。

そして、毎月3万円を利回り5%で20年運用すると運用金額が1,233万円となります。利回りが高く、積立金額を増やして長期間投資するほど運用金額も高くなります。

| 毎月 | 利回り | 期間 | 積立総額 | 運用金額 |

| 1万円 | 3% | 20年 | 240万円 | 328万円 |

| 1万円 | 5% | 20年 | 240万円 | 411万円 |

| 3万円 | 5% | 20年 | 720万円 | 1,233万円 |

(参考:金融庁 資産運用シミュレーション)

なお、積立投資は始めたばかりの10年ほどは利益の伸びが少ない傾向があるものの、長期間続けていると複利の効果も相まって大きな利益を生み出せるようになります。

となると、新NISAでは投資可能な非課税枠が増えたうえに非課税期間が無期限になったため、賢く活用すれば大きな成果をあげられることが期待できます。

NISAを利用するうえで気をつけたいこと

NISA制度、とりわけつみたてNISAでは、S&P500のような長期にわたって成果をあげている投資信託を選べばほぼ確実に利益を得ることができるでしょう。

しかし、NISAなどの投資を利用した資産形成も大切ですが、「いかに利益を得られるか」といった側面だけを考えてほったらかし投資をするのはNGです。そのようななかで、どの金融商品でも共通して注意したいことはどのようなことなのでしょうか?

余力資金で行う

将来のお金が不安な気持ちはわかりますが、ただでさえ投資をしていない現時点でお金に苦労しているにもかかわらず、投資資金を捻出してカツカツの予算のなかで日常生活を送るにはストレスとなってしまいます。

そのため、今は焦らずにお金に余裕が持てるようになった段階で投資を始めましょう。

そのためには、まず家計簿をつけて日常の出費を見直したり、副業や転職で給料を上げることがおすすめです。収入を増やすのは大変ですが、支出を減らすことは簡単です。

余計な保険に加入していたり、使わないサブスクを契約していたり、忙しいからといって自炊をせずにコンビニで済ませていませんか?日常の些細な出費を一度洗い出してみましょう。

最強の投資は本業を充実させること

これまでの世の中ではお金がないと何もできませんでした。しかし、インターネットや低コスト化が進む現代では、お金をかけずにやりたいことができるようになりました。

例えば海外旅行ではLCCによって従来よりもコストをかけずに海外に行けます。また、YouTubeでは、教室に通わなくても知識を得られるようになりました。

このようにお金が全てでは無くなってきています。しかし、お金がないとなし得ないことがあるのも事実です。平均寿命が伸びるため健康でいられる期間が長くなり、これまでの人生よりもお金がかかるのは間違いありません。

そのなかで投資で資産運用して得るお金はあくまでも資金の一部と考えたほうが良いでしょう。つまり、自分自身に必要なお金を全て投資に頼らないということです。

そして、生きていくうえではお金は大切ですが、お金に気を取られてしまって人間関係の構築やプライベートの充実など他のことが疎かになってしまうのは本末転倒です。

バランスのとれた生活を送るためにも、投資とは並行して本業を充実させましょう。自分自身に投資して仕事の精度を高めて昇進したり、副業を始めたり、起業してみるのも良いでしょう。スキルアップに繋がるうえ、仕事の人脈が広がり豊かな人間関係を築けます。

お金も大切ですが、豊かな人間関係があればさらに仕事が増えたり、心の充実度も高まるはずです。

まとめ

NISAが推進されているものの、いまだに「投資=怖いもの」といった先入観からNISAを始められない方も多いのではないでしょうか?投資は知識や方法を理解したうえで行えば、大きな失敗を避けられます。

そのなかでも国が推進しているだけあり、NISA制度を利用することで比較的に安全な資産運用ができるでしょう。

投資において一番大切な考え方は「複利」です。利益が利益を生むというこの考え方は、つみたてNISAだけでなく投資全般に適用されます。長期間にわたり一定金額を積み立てることがポイントです。

NISA制度を賢く利用することで老後2000万円といったお金の問題を解決しましょう。

コメントComment