現在の日本経済においては、物価の上昇が進み、インフレーションが進行しています。それ加えて、児童手当の所得制限撤廃や支給対象の拡大、第3子以降は増額など、異次元の少子化対策で、社会保険料の増加や扶養控除の縮小などが議論されており家計からの支出が増大する傾向にあります。

収入が支出を上回っている場合は問題ありませんが、現在の賃上げでは追いついていない状況があります。こうした状況下で、お給料とは別に、手堅く資産を増やす方法はないか?と考えている方も増えてきたのではないでしょうか。

そんな方に、1つの方法として米国株の高配当ETFをおすすめしています。なぜなら、最大の特徴が、保有するだけで高い配当金という利益が受け取れるからです 。ただし、昨今の米国の経済状況の変化によりメリットだけではなくデメリットもしっかり理解した上で投資を行わないといけない局面が多くなってきています。

この記事では、米国高配当ETFのメリット・デメリット、米国高配当ETFで資産を増やすコツや実際に運用してみたいという方向けに人気の米国高配当ETF3選などをご紹介します。

1.米国高配当ETFとは

米国高配当ETFとは、米国の証券取引所に上場している配当利回りの高い株式で構成された上場投資信託のことを言います。

米国・ 高配当・ETF=(米国で上場されている)・(配当利回りの高い)・(上場投資信託)

※取引時間内であれば株同様の売買ができる

関連記事→ETFとは何か?初心者向けETF基礎知識からプロが教えるETFの賢い選び方

1-2.米国高配当ETFは手堅く資産を増やす時におすすめ

米国高配当ETFは、手堅く資産を増やす1つの方法としておすすめです。なぜなら、米国高配当ETFは、何十年も連続増配を行えるほど継続して利益を生み出している企業が多く組み入れられているので、より安定した運用が見込める可能性が高いからです。では、米国高配当ETFについてより詳しく解説します。

1-3.そもそも高配当株の定義とは?

高配当株とは、配当利回りの高い株式をさします。何%以上が高配当銘柄という明確な基準はありませんが、財務諸表が優秀な企業は3~4%台が多いため、3~5%ぐらいまでの配当利回りの銘柄が一つの判断基準になると考えられます。

1-4.米国高配当ETFのメリット

①分散投資ができリスクが抑えられる

米国高配当ETFに限らず、ETFは複数の他業種企業に投資されているので、リスクを抑えることができます。なぜなら、値動きの違う運用対象(業種が違うものなど)を複数投資することで、値動きが打ち消されて、全体的に穏やかな値動きになりやすいからです。そのため、個別株に投資するのに比べリスクを抑え、手堅く資産を増やしやすいと言えます。

②取引時間中であれば、いつでも売買ができる

ETFは投資信託と違い、取り引き時間中であればいつでも売買ができます。なぜなら、投資信託と違い上場しているので、投資信託の様に一日に一回定められた価格で売買されるのではなく、リアルタイムで指値注文や成行・逆指値注文ができるからです。

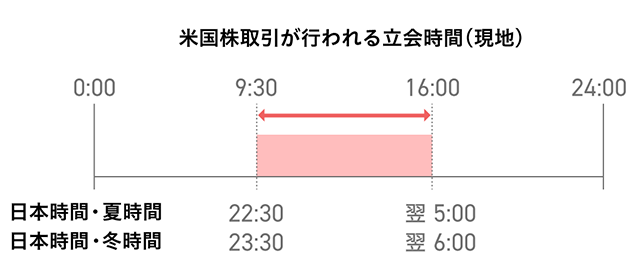

例えば、米国高配当ETFであれば、日本時間の23:30~6:00(サマータイム/22:30~5:00) に日本株同様、指値・成行などの注文が行えます。SMBC日興証券米国株式の取引時間なので、日中お仕事で忙しい方にとって、仕事終わりの時間帯にいつでも売買できる米国高配当ETFは魅力的と言えるでしょう。※サマータイム(夏時間)は3月第2日曜日~11月第1日曜日まで

参照:SMBC日興証券米国株式の取引時間

③高い配当金が得られるうえ、配当金が4回ある

米国では、日本に比べ配当金利回りが高いうえ、年4回毎に配当金を支払う企業がほとんどです。なぜなら、米国は日本に比べ株主還元を重視した企業が多く、株主への利益の還元は配当金で行う企業が多いからと言えます。

では、同じ製薬会社で比較したいと思います。

(2025年6月10日現在)

| 【日本】国内製薬会社売上高1位の武田製薬 年間配当利回り約4.66% 配当月6・12月 | 【米国】世界製薬会社売上高3位のファイザー 年間配当利回り約7.01% 配当月3・6・9・12月 |

|---|---|

| 100万円で購入した場合 | |

| 46,600円(税引前)/年=100万円×4.66% | 70,100円(税引前)/年=100万円×7.01% |

※上記表の数字等は下記を引用元としております。

参照:武田製薬の配当利回りはGoogleFinance・ファイザーの配当利回りはBloomberg

武田薬品も日本国内株式での配当は高いですが、ファイザ―の方が多いことがわかるかと思います。また、配当が年に4回あるので、仮に業績悪化で配当金が減配される場合も日本企業に比べ影響が少ないことが多いです。

④価格が比較的安定している

米国高配当ETFに限らず、高配当ETFは一般的な個別株に比べ価格が安定しています。なぜなら、高配当ETFに投資している方は配当金を目的としている場合が多く、頻繁に売買を行わないので、価格が安定しやすいからです。実際、記憶に新しいコロナショックでも、高配当ETFは安定した値動きをしていました。 なので、価格が安定している高配当ETFは投資しやすいといえるでしょう。

1-5.米国高配当ETFのデメリット

①米国の金利自体が上がっており、配当利回りと米国金利の比較も大事であること

10年債利回りは4.2587%で、配当利回りはこの水準との比較も重要です。確かに日本の金利と比較すると米国株の配当利回りは魅力があります。しかし、米国においては既に金利が高くなっており、米国債であっても高金利となっています。

高配当ETF「SPDR」の配当利回りは(株価38.30ドルで計算)5.60%です。(2024年2月26日現在)

米国国債を買うか、高配当利回り銘柄を買うか、という選択もあるのです。

国債は償還まで持てば、元本が保証されますが、高配当利回り銘柄は配当そのものが変動し、株価も大きく変動します。

また日本企業でも高配当利回り銘柄もあり為替の変動リスクはありません。いろいろな選択肢がありますので、高配当利回りだけに目を奪われるのではなく、慎重に選んだ方が良いと思います。

特に米国金利が上昇していくと、国債との比較で高配当利回り銘柄の株価が下がり、価値が低下することがありますので、注意が必要です。

②大きな株価上昇が狙いにくい

高配当ETFは、大きな株価上昇は狙いにくいです。なぜなら、多くの銘柄に分散されているため、1銘柄だけが大きく上昇したとしても、他の銘柄と合わせると平均化されてしまうためです。全ての組み入れ銘柄が大きく上昇する可能性もゼロではありませんが、既に高い配当を続けてきた成熟企業も多いため、全体として見れば大きな株価上昇は期待しにくいと言えます。そのため、株価上昇を期待するのではなく、株価の安定と配当金を狙いうことを前提に投資していくことをおすすめします。

③日本と米国で二重課税される

米国高配当ETFの分配金は、米国で10%課税されたあと、配当を国内で受け取る場合、約20%日本でも課税され、結果的に約30%の税金が課せられます。ただし、米国分の課税に関しては「外国税額控除制度」を利用し、確定申告を行えば配当金の二重課税が取り戻せます。確定申告を行った場合、所得控除や社会保険料の料率などに影響することがあるので、申請する際には注意が必要です。

④分配金を自動で再投資できない

投資信託と異なり、分配金を再投資することができません。ETFの分配金は、自動で再投資する仕組みがないからです。なので、再投資する場合は、手動で買い付けを行う必要があります。

⑤配当金が減配される可能性がある

米国高配当ETFの分配金は、高配当といっても減配されることがあります。なぜなら、分配金は必ずもらえるものではないからです。

ETFに組み入れられている一つの銘柄が、業績悪化などの理由で配当の源泉である利益が枯渇した為に減配ということは、可能性として低いですが、組入れられている複数の銘柄が減配となると、分配金も減配になる可能性が高くなります。従って、分配金は絶対的にもらえるものではなく、組入れ銘柄の利益が安定・上昇時にもらえるものと考えておくのが良いでしょう。

⑥為替変動リスクがある

米国ETFで、米ドル建てで運用されるファンドは、為替相場の影響を受けます。そのため、配当や売却などタイミングで円安の状況では実質的に増えることになり、逆に円高の状況では目減りすることになります。

2.米国高配当ETF投資するのに向いている人は?

①投資初心者の人

高配当株が構成銘柄に組み入れられている高配当ETFは、投資初心者に向いています。なぜなら、高配当株は比較的に株価が安定しており、リスクが抑えられるので、初心者の方でも投資を始めやすいからです。

例えば、売却益を狙う投資スタイルであると、売買するタイミングが資産増減に直結するので、非常に大切になります。しかし、配当を狙う投資スタイルであれば、ETFを保有しているだけで分配金という利益が得られる為、売買のタイミングはあまり重要ではありません。そのため、株やETFなどに投資したことのない初心者の方でも始めやすいと言えます。

②長期投資をしたいと考えている人

高配当ETFは、配当金や分配金を狙う投資の場合は特に、長期投資が向いています。なぜなら、ETFを長期保有し続けることで、保有期間中の分配金という利益が得られるからです。下記の分配金の例のように、売買せずとも、保有しているだけで利益が得られます。

【例】分配利回り3%のETFを100万円で購入した場合

※分配利回りが横ばいと前提とする

1年目:分配金3万円

2年目:分配金3万円

3年目:分配金3万円

⁝

5年目:分配金3万円

※5年間受け取れる分配金:15万円

③投資に時間をかけられない人

米国高配当ETFは、日中お仕事や家事育児をされていて忙しく時間がない方に向いています。なぜなら、株価の上下に応じて株を売買する必要がないため、毎日細かくチャートなどをチェックする必要がないので忙しい方も安心して投資しやすいからです。

また、米国高配当ETFの場合は、取引時間が日中ではなく、お仕事が終わった時間帯、家事育児が一段落した時間帯な為、日中忙しい方に向いていると言えます。

④手堅い運用がしたい人

高配当ETFは、値上がり益を狙う投資に比べリスクが低く、堅実な運用を行いたい方には向いています。なぜなら、高配当な企業は安定的に配当金を出し続けられる業績が安定した企業と言えるからです。

米国高配当ETFは、何十年も連続増配を続ける企業が多く組み入れられているのでより安定した運用が見込める可能性が高いです。そのため、手堅い運用が行いたい人は米国高配当ETFに投資することに向いていると言えるでしょう。

3.米国高配当ETFで、資産を増やすためのコツは3つ!

①分配金は、再投資する

受け取った分配金を、現金で受け取らず、再投資することをおすすめします。なぜなら、分配金を再投資することで、複利効果が得られ、次回以降もらえる分配金や資産の増え方が加速する可能性があるからです。

例えば、100万円で購入し、分配利回り3%の場合

【現金受取の場合】10年後の資産は、115万円

【再投資する場合】10年後の資産は、約134万円。

現金受取に比べ、再投資を行った場合の方が、19万円ほど資産が多く増えています。これは、月日が経てばたつほど差が開いてきます。このように、分配金を再投資行うことで、より一層資産拡大が加速していくと言えるのです。

| 【現金受取の場合】 資産残高 | 【再投資の場合】 資産残高 | |

|---|---|---|

| 1年後 | 1,030,000円 | 1,030,000円 |

| 2年後 | 1,060,000円 | 1,060,900円 |

| 3年後 | 1,090,000円 | 1,092,727円 |

| ⁝ | ⁝ | ⁝ |

| 10年後 | 1,150,000円 | 1,343,914円 |

②連続増配を行っている銘柄が組入れられているETFに投資する

資産を増やすため、連続増配の企業を組み入れているETFに投資しましょう。なぜなら、連続増配を行っている企業は長期にわたり業績を伸ばした功績、安定的に利益を出せる力のある企業である為、安定的に配当金という利益を得られる上に、配当が増えれば、配当期待の買いが入り、株価の上昇自体も期待できるからです。

例えば、長期間連続増配を行っている

ジョンソン・エンド・ジョンソン(JNJ )

※引用元:Yahooファイナンス

リーマンショックやコロナショックなどの局面で、下がることもありましたが長期的には、株価は右肩上がりになっています。このように、連続増配を行う企業は一時の株価下落はあるものの、安定して値が戻ってくるので、連続増配を行う企業を組み入れているETFに投資を行いましょう。

| 資産残高 | |

| 1年後 | 1,030,000円 |

| 2年後 | 1,060,900円 |

| 3年後 | 1,092,727円 |

| ⁝ | ⁝ |

| 10年後 | 1,343,914円 |

引用元: tradingview.com

③減配になったからと急いで手放さない

減配とのニュースを知り、急いで売却することはやめましょう。なぜなら、四半期ベースでみると確かにインパクト的な減配でも、年間ベースで見るとわずかな減配な可能性が高く、それに伴う株価下落はあるものの高配当という理由で資金が戻ってくることが多いからです。

例えば、米国高配当ETFである「SPYD」は、2021年の分配が大減配とのニュースが発表され、多くの人に投げ売りされ株価が下落しましたが、その後株価・分配金ともに回復しました。

そのため、減配のニュースが出た際は、あせって売却するのではなく、なぜ減配になったのか、今後の減配や増配の見込みなどを見極めて売却する必要があります。

4.人気の米国高配当ETF3選!!

弊社がおすすめする米国高配当ETF3選です。

①SPYD(SPDRポートフォリオS&P500高配当株式ETF)

【特徴】

・不動産業、金融業などの景気敏感株が約4割含まれる為、米国の景気が良ければ高配当が期待できる。一方、景気後退となれば、株価↓、分配金↓の可能性が高いので他の高配当ETFに比べリスクは高いと感じる。

・他のETFより、高分配利回りなのは魅力的。

引用元:TradingView tradingview.com

| 基本情報 | |

| 運用目標 | S&P500®指数の採用銘柄のうち配当利回りが高い80銘柄のパフォーマンスを計測する指数に連動する投資成果を追求 |

| 経費率 | 0.07% |

| 組入銘柄数 | 80社 |

| 業種別比率 | 不動産約26.13%,金融20.70%,公益事業16.32%... |

| 直近分配利回り | 3.94%(配当年:4回/3・6・9・12月) |

引用元:bloomberg

②VYM(バンガード・米国高配当株式ETF)

【特徴】

・コストが安い

・幅広い業種に分散されており、景気に左右されにくいため株価が安定している

・分配利回りはSPYDに比べ劣るが、長期で安定した高い配当が見込める

引用元:TradingView tradingview.com

| 基本情報 | |

| 運用目標 | 米国株式市場で市場平均を上回る高配当利回りの銘柄(REITを除く)で構成される時価総額加重平均型の株価指数に連動を目指す |

| 経費率 | 0.06% |

| 組入銘柄数 | 465社 |

| 業種別比率 | 金融20%,ヘルスケア―15.2%,生活必需品12.72%... |

| 直近分配利回り | 2.60%(配当年:4回/3・6・9・12月) |

引用元:Googleファイナンス

あわせて読みたい

人気の米国株高配当ETF VYMとは?今後の見通しなどをわかりやすく解説

③HDV(iシェアーズ・コア高配当株ETF)

【特徴】

・コストは3つのETFの中で一番高い

・財務健全性が高く、持続的に平均以上の配当支払いできる質の高い企業で構成→配当利回り、株価ともに安定している。

| 基本情報 | |

| 運用目標 | 配当水準が比較的高位の米国株式で構成される指数と同等の投資成果を目指す |

| 経費率 | 0.08% |

| 組入銘柄数 | 75社 |

| 業種別比率 | ヘルスケア23.33%,エネルギー21.12%,生活必需品17.47%... |

| 直近分配利回り | 3.09%(配当年:4回/3・6・9・12月) |

引用元:Googleファイナンス

おまけ:VIG(バンガード・米国増配株式ETF)

こちらは高配当をうたっているETFではないのですが、比較的高い安定的な配当が期待できるのでおまけていれておきます。

【特徴】

・過去10年以上連続で、増配してきた米国企業(配当利回り上位25%の企業を除く)で構成される「S&P US Dividend Growers Index」指数に連動するETF

・安定した成長と一定の配当を得られる商品ですので、長期的で安定した資産形成をしていきながら、配当も得たいといった場合に最適な商品

引用元:TradingView tradingview.com

| 基本情報 | |

| 運用目標 | 過去10年以上連続で、増配してきた米国企業(配当利回り上位25%の企業を除く)で構成される指数と同等の投資成果を目指す |

| 経費率 | 0.06% |

| 組入銘柄数 | 315社 |

| 業種別比率 | 情報技術23.60%、金融19.10%、ヘルスケア14.80%、資本財 13.00%... |

| 直近分配利回り | 1.87%(配当年:4回/3・7・10・12月) |

あわせて読みたい

【米国株】配当利回り5%超のおすすめ高配当5銘柄を紹介!NISA成長投資枠活用も

資産形成をするのに米国高配当株だけでなく個別株も気になるけれど、日本、アメリカの多くの上場会社の中から、「どの銘柄を購入すれば良いか全くわからない」という方には、投資顧問の利用をおすすめします。当サイトを運営するライジングブル投資顧問は、株の「売買サポート」を行っております。ライジングブルの売買サポートサービスは、3ヶ月9,000円で買い推奨だけではなく、売却、銘柄入替するところまで、リスク管理をしながらサポートします。

個人の方には難しい売り推奨のアドバイス実績も豊富にあり、

・これから株をはじめる方

・株をやっているが資産が一向に増えない方

・なんとなく売買している方

には、ライジングブルの売買サポートをおすすめします。

18年の歴史と3万人以上サポートしてきた実績で、少額資金ではじめても成功できるよう株の売買をサポートします。

まとめ

米国高配当ETFは、値動きが安定しており、比較的安定的な分配金収入が見込めるため投資初心者や忙しい方にも人気があります。ただ、意外に、考える要素が多い複雑な商品です。

米国高配当ETFは米国金利が低く、円高であった数年前は日本人にとって、非常に魅力ある投資対象であったと言えます。

しかし、米国金利が上昇し、円安になった現在は、過去と同じようにはいかない可能性がありますので、注意が必要です。

SPYD、VYM、HDV、それぞれ特徴がありますが、細かな違いを気にするよりも、むしろ、デメリットでも触れましたが、米国高配当ETFは米国の金利、配当の変化、NY株価の変化、為替の変化を気にする必要があります。

米国株高配当ETFは、決して簡単な単純な商品ではなく、色々な要素を考えて投資すべきと思います。単純に高配当だけに目を奪われると、米国金利高、円高、株の下落によって、価値は下がってしまうことがあります。

日本のJT株などは為替リスクなく6%近い配当利回りです。視野を広げて見てみると、意外に良い投資対象が見つかるかもしれません。

なお、NISAつみたて枠だと、時間を分散でき、税金優遇があるため、米国高配当ファンド「楽天・米国高配当株式インデックス・ファンド(楽天・VYM)」がお薦めです。商品の特性をよく理解して、他の商品と比較して、慎重に行うことをお薦めします。

コメントComment