老後資金はいくら必要なのだろうか。

もらえる年金だけで足りるのだろうか。

投資は素人が手を出してはいけないのだろうか。

老後の生活のイメージがはっきりしないと、不安が漠然としてしまいます。本記事では、老後に必要な資金と、生活を守るために必要な準備について解説します。

老後の備えは早くはじめるに越したことはありません。老後資金に最適な新NISAやiDeCoについても解説するので、ぜひ参考にしてください。

目次

必要な老後資金額

老後資金を考える際にまず知るべきなのは、生活していくのに必要な金額を知ることです。生活に必要な支出額から退職後の年金収入を差し引くと、事前に用意しておくべき老後資金の額が見えてきます。

老後資金はいくら必要か?

老後に生活するには、いくら必要なのでしょうか。

総務省の家計調査報告によれば、世帯主の年齢が60〜69歳の2人以上世帯の消費支出は、月額で299,362円となっています。

なお、70歳以上の世帯では237,203円 と減っているので、当面は多くの人が退職となる65歳周辺で必要となる家計支出額を想定しましょう。

(出典:総務省 家計調査報告 家計収支編 2022年(令和4年)平均結果の概要)

公的年金の収入額

次は、老後資金の柱である公的年金の額を確認しましょう。

日本年金機構の報道資料によれば、67歳以下の夫婦2人分の標準的な厚生年金額は、224,482円です。この金額には1階建て部分の老齢基礎年金が含まれているので、もらえる年金額すべてと考えてよいでしょう。

ただし、この試算は働いていたときの給料(標準報酬月額)や厚生年金の加入月数によっても変動するので、実際にもらえる額と異なる場合があるので注意してください。

(出典:日本年金機構 厚生年金(夫婦2人分の老齢基礎年金を含む標準的な年金額)

老後2,000万円問題

老後生活するための資金が2,000万円必要だと聞いたことはありませんか。実際に不足する額を計算してみます。

前述の消費支出額299,362円から公的年金額224,482円を差し引くと、不足額は75千円程度となります。

また、日本人の平均寿命は、男性は 81.05歳、女性の平均寿命は 87.09歳です。65歳から数えると、15年以上の生活資金が必要なことが分かります。

2000万円問題が話題になったのは、2019年に金融審議会がまとめた「老後資金には夫婦で2,000万円が必要」との報告書 がきっかけでした。

当時試算した不足額は、月額約5万円でした。最近の物価高もあり今後の不足額は流動的ですが、公的年金だけでは老後の生活をまかなえないことは容易に予想できます。

(出典:金融審議会 市場ワーキング・グループ報告書 「高齢社会における資産形成・管理」)

老後に必要な資産運用方法を選ぶには

厚生年金などの公的年金では足りない老後資金を補うためには、非課税制度を活用しながら資産運用を行うのが大切です。

国は新NISAやiDeCoなどの制度を設けて、国民が資産運用しやすい環境を整えています。

ここで資産運用の種類について押さえておきましょう。主なものは次のとおりです。

- 株式

- 債券(国債、地方債)

- 投資信託

- 預貯金(定期預金、外貨預金)

- 生命保険

- 個人年金

さまざまな金融商品の中から、個人にあったものを選ぶ必要があります。いずれの商品も、資産運用のコツがあります。

【資産運用のコツ1】積立投資

資産運用には、定期的に一定額を積み立てる積立投資が有効です。投資リスクを押さえられるだけではなく、多額資金を一度に用意するのが困難な場合でも、積立投資であれば比較的容易に行えます。

積立投資では比較的長期間にわたり投資していくため、購入費用を平準化ができる点がメリットです。

株式や投資信託などの金融商品は、時期によって価格が変動します。

投資は安く購入したものを高く売却するのが基本ですが、常に安く購入できるとは限りません。投資の専門家でも難しいのですから、一般の人が必要な知識や経験・ノウハウを身につけて行うのは困難でしょう。

金額を決めて定期的に投資する積立投資であれば、金融商品の価格が高いときに購入してしまったとしても、価格が安いときには多く購入できるので、単価を引き下げることができます。

金融商品の価格変動は予想が難しいですが、定期的に一定額を積み立てる投資であれば、難しい専門知識がなくても長期的に購入単価を抑えることができるのです。

【資産運用のコツ2】分散投資

分散投資は、投資先を一つに集中するのではなく複数に分散させることにより、リスクを抑える方法です。「卵を一つのカゴに盛るな」という投資に関する格言があります。

たくさんの卵が入った一つのかごを何かの拍子でひっくり返してしまうとすべてが割れてしまいますが、いくつかのかごに分けて持っていれば被害はひっくり返ったカゴだけに収まります。

投資においても、大きな損害が出ないように分散した方がよいという格言です。

分散投資では、ある金融商品の価値が暴落しても、個人の資産全体に被害が及ばないように分散します。基本的な分散方法は次のとおりです。

1.資産の分散(特徴の異なる複数の資産を組み合わせる)

2.地域の分散(複数の地域や通貨を組み合わせる)

3.時間の分散(投資のタイミングを何度かに分ける)

1.資産の分散

分散投資で一番に考えるべきは、投資先を分散することです。資産の分散を行うには、特定分野の商品に集中しないようにバランスを考えます。

投資している全体を円グラフのポートフォリオにするなどして、見える化する手法がよく用いられます。

例えば、株式投資の割合が大きければ、投資信託や債券にも投資して割合を減少させたりすることも考えられるでしょう。

投資信託などの資産種類だけではなく、投資する株式の銘柄を集中させず、他の銘柄の株式に投資するのも資産の分散になります。

株式投資では、個別の銘柄を買うためにまとまった資金が必要となるので、個別株で分散投資するには相応の資金力が必要です。しかし、投資信託であれば組み込まれた商品自体が投資対象を分散しています。

また、国内株など特定の分野に特化した投資信託をしている場合は、外国株や債券を扱った投資信託も購入するなど分散するのもよいでしょう。

2.地域の分散

投資のリスクを避けるには、投資対象となる地域を分散するのもよい手法です。投資地域には、大きく日本国内と国外があり、それぞれ日本やアメリカなどの国単位にも分けられます。

また、国外の国を「先進国」や「新興国」などに分けたり、「欧州」や「アジア」・「オセアニア」などの地域に分けたりすることも可能です。

例えば、日本国内を対象にする株式や投資信託に投資している場合は、米国や全世界を対象にした金融商品にも投資すると効果があります。

どこかの地域の経済が悪くなった場合でも、他の地域で損害を取り返せる場合があるからです。

具体的には、日本より米国や新興国を扱う金融商品の利回りが高いなど、地域によって金融商品の儲けである利回りが異なる場合があります。

新興国を扱う商品はリスクが高い場合もあるので、投資するリスクとメリットを理解した上で地域の分散を図るのがよいでしょう。

3.時間の分散

時間の分散は、投資するタイミングを変えることで、価格の高い金融商品を大量に購入しすぎないようにする手法です。

投資で利益を得る基本的な考え方は、金融商品を安く買って高く売ることになります。ただし、株式や投資信託などの金融商品の買い時を見極めるのは難しいです。

このような場合、定期的に一定金額に分散して積立投資するだけでも、投資初心者が高値づかみするリスクを相当の割合で回避できます。

ドルコスト平均法と呼ばれるこの手法は、専門知識が無い人でも十分活用できる手法です。

老後資金を貯めるなら新NISAとiDeCoで

老後資金を積み立てるには、非課税制度が活用できる新NISAとiDeCoを活用しましょう。メリットを紹介します。

新NISAとは

新NISAは、非課税枠を年間360万円、生涯で1,800万円使って有利に投資できる制度です。2024年から制度が大幅に拡大され使いやすいものになりました。

非課税枠を上手に活用すれば、老後に必要な資産を形成できます。

非課税限度額内であれば、投資信託の売買益や運用益が非課税となることに加えて、金融商品を売却して空いた枠を再利用して投資できる点も大きなメリットです。

新NISAのつみたて投資枠は、年間120万円まで非課税です。投資対象は、長期の積立・分散投資に適した一定の投資信託となっています。つみたて投資枠だけ利用すれば、総額が1,800万円まで積み立てできます。

また、余裕があれば、別途成長投資枠に年間240万円まで投資も可能です(ただし、生涯投資枠は、両方あわせて1,800万円です)。

改正前のNISAでは、年間40万円までで20年間有効だったことと比較すると、大きな恩恵を受けられることが分かります。

また、つみたて投資枠で投資できる金融商品は金融庁が認めたもののみで公開されているので、どの商品に投資する調査する時間と手間が省けます。

iDeCoとは

iDeCoとは、 毎月の掛金を自分で拠出・運用し、将来のために資産を形成する制度です。

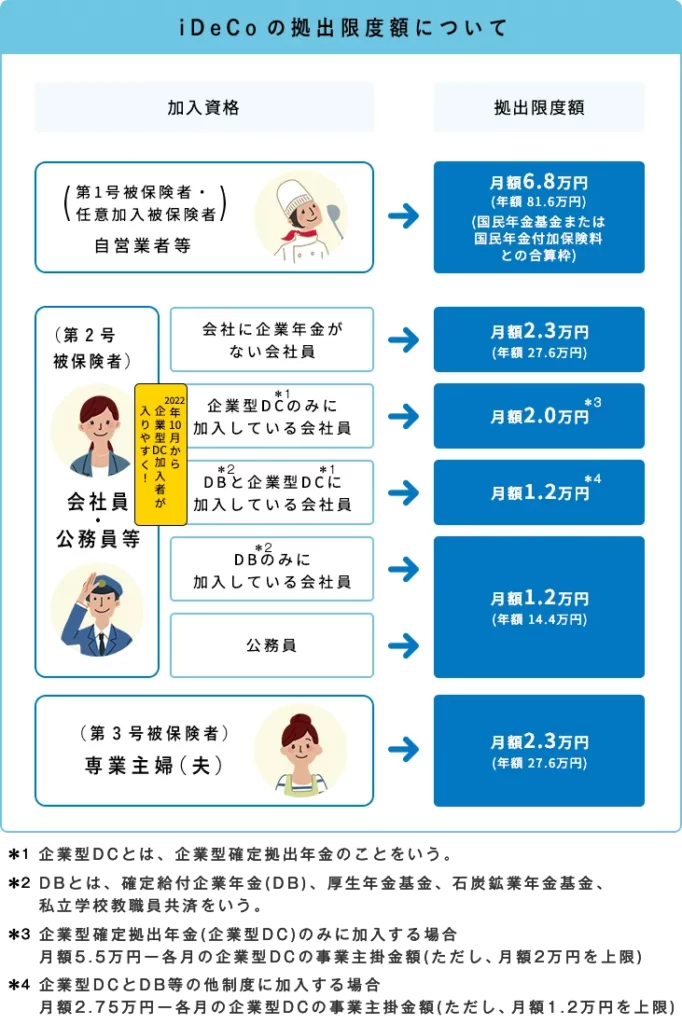

掛金は65歳になるまで拠出でき、60歳以降に受け取れます。自営業者や会社員など加入資格により拠出できる限度額が決まっていますが、いずれの場合も掛金は全額所得控除されるのがメリットです。

しかし、一時金や年金として受け取る際は課税されるので注意しましょう。

引用:国民年金基金連合会 iDeCo(イデコ)の加入資格・掛金・受取方法等

あわせて読みたい

iDeCoとつみたてNISAどっちを選ぶ?~税制の違いからシミュレーション比較してどちらがお得か?

まとめ

老後の生活は公的年金ではまかなえないため、老後資金の積立てには新NISAやiDeCoが有効です。新NISAは生涯1,800万円までの大きな非課税限度額があります。

一方、iDeCoは上限が決まっているものの掛金を全額所得控除できるのが魅力です。

非課税のメリットを活用して、早めの資産形成を心がけましょう。

コメントComment