株の銘柄を選ぶとき、取引画面に「信用買」や「信用売」という項目が表示されていることがありますが、どう活用してよいのか分からない人もいるのではないでしょうか。投資をはじめた頃は現物取引のみをしていても、いずれはレバレッジをかけて信用取引をはじめてみたい人もいるでしょう。

本記事では、買い残の仕組みについて、信用取引の基本から解説します。この記事を読むと、信用取引の基本から買い残が多い場合の影響、さらには信用倍率の活用方法まで、体系的に学ぶことができます。この知識を身につけることで、より洗練された投資戦略を立てられるようになり、市場の動向をより深く理解し、効果的な銘柄選びを行うことが可能になりますのでぜひ参考にしてください。

目次

買い残と売り残とは

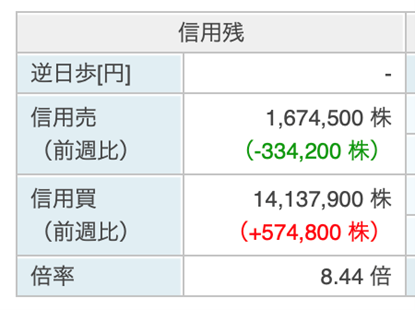

買い残と売り残の数字は、信用取引を行う際に発生するものです。例えば、買いたい銘柄を探しているときに、証券会社などのサイトで次のような表示を目にすることがあります。

例に挙げたトヨタ自動車の銘柄の信用買いは、前週より50万株以上増えていて、倍率が8倍を超えています。このことから何が読み取れるでしょうか。買い残と売り残を理解するために、信用取引から順番に解説していきます。

信用取引とは

信用取引とは、証券会社から資金や株式を借りて取引することです。信用取引を行うには、証券会社に担保としてお金や株式を預けなければなりません。預けた担保の約3.3倍までの取引ができるのがメリットです。

信用取引では、証券会社に預けた資金の範囲内で行う現物取引に比べると、少ない担保で大きな取引を行えます。個人では買えないような金額の株でも、信用取引を行えば取引可能です。

信用取引には、次のとおり制度信用と一般信用があります。

| 種類 | 説明 | 返却期限 |

| 制度信用 | 証券取引所が定めた一定の基準を満たした銘柄 | 6か月 |

| 一般信用 | 証券会社が選定した銘柄 | 証券会社による |

証券取引所が定めた銘柄を取引する制度信用の場合、証券会社から借りた資金や株式は、6か月以内に返却する必要があります。一方、証券会社が定める一般信用の場合は、返済期限は別途決められます。

信用取引は、証券会社に預け入れた資金以上の取引ができる便利な制度ですが、取引後の為替相場により、一定以上の評価損が発生すると、追加の委託保証金(追証)の差し入れが必要になる場合があるので注意が必要です。

委託保証金と追証関連記事

信用取引の落とし穴!委託保証金と追証を回避する3つの必須戦略とは

買い残と売り残とは

買い残と売り残とは、信用取引で行ったうち、まだ反対の

取引をしていない残高のことをいいます。例えば、信用買いをすれば、いずれは反対取引である売却をしなければなりません。

また、信用取引では、信用買いと信用売りの別にかかわらず、6か月以内に反対取引を行って精算するのが原則です。

制度取引の場合、信用買いした株式は、6か月後までには売却しなければなりません。一般信用でも、買い残があれば、証券会社の定める期限内での売却が必要です。

反対取引をしなければならないことを将来の売り圧力や買い圧力といいますが、詳細は後述します。

関連記事

株の空売りの仕組み、やり方を解説|気になる注意点やポイントも!

信用取引残高とは

反対取引がされずに信用売りと信用買いをしたままの状態での残高を、信用取引残高といいます。信用買い残高や信用売り残高は証券会社等で銘柄を調べるときに表示されているので、取引の参考とすることができます。

信用取引残高は、銘柄が買い時か売り時かを判断する材料の一つです。

信用買い残は将来の売り圧力

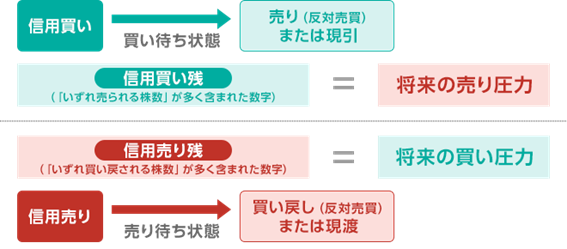

信用買い残が多いと将来の売り圧力に、他方、信用売り残が多いと将来の買い圧力になるといわれます。取引の流れを見てみましょう。

引用:楽天証券 相場の先行きを予測するのに活用「信用取引残高」

引用:楽天証券 相場の先行きを予測するのに活用「信用取引残高」

例えば、信用買いを行った株式は、6か月以内に売らなければなりません(制度信用の場合)。将来、信用買いで得た株式と同じだけの数量を、売却することが決まっているので、将来売る圧力があるといわれるのです。将来の売り圧力があれば、銘柄の価格は下落傾向にあるのが一般的です。

他方、信用売りが多く残っていると、6か月以内に買い戻す必要があることから、将来の買い圧力があるとされます。将来買われることが決まっていると、銘柄の価格は上昇傾向にあると判断される場合があります。

このように信用残高を確認すると、ある程度相場の予測をすることが可能です。ただし、実際の株式相場はそれほど単純ではないので、例外があることは覚えておきましょう。

信用倍率に注目

株式売買のタイミングを予測する際には、買い残を売り残で割った信用倍率がチェックされることがあります。数式で表すと次のとおりです。

信用倍率では、買い残と売り残が同数ならば倍率は1倍、買い残が多ければ1倍より大きくなります。買い残が多ければ多いほど信用倍率が高くなるので、将来の売り圧力がその分大きくなると判断されます。

逆に、売り残が大きければ将来の買い圧力が大きく、株価が好調に推移すると判断されるのが特徴です。ただし、毎日の出来高が少ない銘柄の場合は、信用倍率が数百倍になることがあるので注意しましょう。

制度信用のように証券取引所が信用取引を許容している銘柄ではなく、証券会社が独自に貸株を準備している場合は、取引量が限られているため信用倍率を見ても参考になりません。このほか、もともと発行株式数が中小型株も同様です。

また、東京証券取引所の信用倍率は平均で4〜5倍程度となっているため、この範囲内であれば特に注意は不要です。さらに、信用売りが優勢だとしても、必ずしも株価が好調とは限りません。

信用取引を行うのは短期売買で利益を上げようとする個人投資家が多く、投資金額も比較的多くありません。現物投資の動向も確認する必要があるので、信用倍率のみで将来の株価を予測するのは避けましょう。

信用取引のメリット・デメリット(リスク)について

信用取引のメリット

①レバリッジ効果

信用取引のわかりやすいメリットは、持っている資金より大きい取引ができるので、儲けが大きいということです。いわゆる「レバレッジ効果」です。もっとも、損失もその分大きくなる可能性があるので注意が必要です。

②株価が下落局面にあっても利益化が可能

信用取引は、資金だけでなく、株式も借りることができるので、株価が下落局面にあっても利益が出せます。

株価が下落しているときに、株式を売って、将来同じ株式を買い戻せば利益が出ます。そこで、証券会社から株を借りて、売却し、下がった時点で現物株を購入して、その株式を返済することで価格差を利益として得られるのです。持っていない株式を売ることから、「空売り」と呼ばれています。

例えば、株価15万円の株式を1株、証券会社から借りて売却(空売り)します。その後、株価が12万円に下がったので、現物株を1株購入します。その株式1株を証券会社に返済すると、3万円利益が得られるということです。

③信用取引を利用した株主優待狙いが可能

株主優待を受けるためには、定められた株数を購入しなければなりません。しかし、株価が大幅に下落してしまっては、いくら株主優待を受けたとしても意味がありません。そんなとき、信用取引を利用すると、リスクが少なく株主優待を受けられます。

株主優待を受けたい株式を現物買いすると同時に、信用取引で空売りします。そうすると、株式取引手数料と信用取引にかかる金利負担は生じますが、価格変動リスクを抑え株主優待を受けられるということです。

信用取引のデメリット(リスク)について

①損失額が大きくなる

信用取引のリスクは、資金以上の取引が可能なため、損失額が大きくなる可能性があるということです。レバレッジ効果があるということは、逆に損失も大きいわけです。

例えば、100万円の資金で現物投資していれば、投資先企業が倒産して株価が0円になっても、損失は100万円です。しかし、100万円を委託保証金として信用取引で300万円投資していた場合、300万円の損失が生じ、100万円を失うだけでなく、200万円の借金を背負うことになります。

②諸費用が必要

信用取引の場合には、取引手数料のほかに、金利、管理費、名義書換手数料などの諸費用がかかります。

特に金利は、投資額が大きく、期間が長くなると金額が大きくなるので、せっかく株式で利益が出ても、諸費用によって、帳消しになってしまうことがあります。そのため、諸費用をしっかり把握して投資する必要があります。

③取引期限内に清算義務がある

制度信用取引の場合、6カ月以内に精算義務があるため、思ったような株価になっていなくても処分しなければならないため損失が生じる恐れがあります。

このように、信用取引は下落局面でも投資できるなど優れた面がありますが、一方で、リスク管理をしっかり行わないと思わぬ損失を出すことがあります。

買い残を銘柄選びに生かす方法3選

信用取引で銘柄を選ぶ際には、買い残数だけではなく信用倍率にも注意しましょう。売り残との割合を見ることで、将来の圧力は買いと売りのいずれが優勢かを判断できます。

購入時だけではなく、ある程度の期間での傾向を掴むと良いでしょう。一週間毎の推移を把握することで、買い時や売り時を判断する材料になります。

1.日々の出来高と比較する

銘柄に溜まっている信用買い残は、その日の出来高との比較を行い、株価への影響を予想することが大切です。信用買い残の残高が多いかどうかは、個別の数値が大切なのではなく、信用売り残数との比較や、日々の出来高と比較しなければなりません。

買い残が多くても、出来高と比較して数日で消される程度の数量であれば、影響は限定的です。もし、1日の出来高の数倍もの買い残が残っていれば、信用取引の動向が長期間にわたって続く可能性もあります。

また、一般信用で行える信用買いの数量は、制度信用で行われる数字より少ないのが特徴です。取引所で定められている制度信用と比べて、証券会社独自の判断で取扱いできる一般信用で扱われる数量は限られているからです。

株式の流通量が少ない一般信用で、信用倍率が数百倍になったとしても、流通量が小さければそれほど気にする必要はありません。

2.長期の動向に注意する

信用倍率を見るときは、長期的な動向に注意しましょう。仮に倍率が7〜8倍を超える高い数字の場合でも、数か月単位の長期で見て上がり続けているのか、下落傾向にあるのかでは捉え方が異なります。

過去数か月前に信用買いのピークがあり、ずっと減少傾向にあるのであれば、売り圧力が弱まっている証です。今後、株価が上がる兆しと判断される場合があります。

また、過去から見て突然に信用倍率が1を超え信用買い残が膨らみはじめていると、企業業績に変化があったことも考えられます。これから売り圧力が強まる予兆かもしれません。

信用倍率は、銘柄の買い時売り時を判断する大切な指標の一つですが、短期にとらわれず長期的な視野で株価の傾向を判断する必要があります。

3.他の指標も活用する

前述したとおり、信用取引は個人投資家に多く利用されているため、利用していない大手の機関投資家が多数存在します。銘柄選びには、信用倍率だけでなく他の指標もあわせて総合的に判断することが必要です。

証券会社等から提供される株価チャートの動向や、PER・PBR・ROE・配当利回りといった他の指標も活用して、偏りのない判断をしましょう。

まとめ

本記事では、信用取引の基本と買い残の数字、信用倍率の見方について解説しました。

信用買い残が信用売り残より多ければ将来の売り圧力の方が大きく、信用売り残の方が大きければ将来の買い圧力の方が大きいと見られます。

また、信用取引を行うには、信用買い残を信用売り残で割った信用倍率に注意することが大切です。信用倍率が1以上なら信用買い残が多く、将来の売り圧力の方が強いと予想できます。また、1未満なら買い圧力の方が大きいことになります。

ただし、銘柄を選ぶには購入時の信用倍率だけではなく、ある程度長期間で一週間毎の推移を見ることが必要です。

また、信用取引だけではなく現物取引の動向も見極める必要があるので、信用倍率のみで判断しないようにしましょう。株価チャートの動向や、PER・PBR・ROE・配当利回りといった指標もチェックして総合的に判断する必要があります。

ただ、東証全の信用取引の状況を見ると、信用買いの方が優勢で信用倍率は4〜5倍前後となっているため、個別銘柄の信用倍率についてもこの範囲内であれば平均程度なので心配は不要です。

本記事で説明した信用買い残や信用売り残・信用倍率を見ることは重要ですが、これだけで株価予測をするのは困難です。証券会社等が提供する株価チャートの動きや、PER・PBR・ROE・配当利回りといった指標もチェックして総合的に判断するようにしましょう。

コメントComment