最近は、給与の伸び悩みや早期退職の増加などいままでとは異なるニュースを見聞きするようになりました。

政府もNISAやiDeCoといった非課税優遇制度を創設し、全国民の資産形成を後押ししています。

しかし、資産形成は個人の属性や資産状況だけでなく、その人の年代によっても最適なものが異なります。

特に非課税優遇制度の中でもiDeCoは年金の一種ということもあり、一定の条件を満たしていないと利用できなかったりします。

iDeCoに資金を拠出する期間も決まっているため、適切なポートフォリオでの運用を間違えると老後資金を用意できない可能性が出てきます。

iDeCoを有効活用するためには、iDeCoの特性や年代別の適切なポートフォリオを知っておく必要があります。

目次

iDeCoの特性とは

まず、iDeCoを上手に活用するためには、iDeCoの基本的な仕組み、その特性を理解しておく必要があります。

iDeCoは利用期間や投資金額にも限度があるので、事前に自分がどの程度利用できるかをしっかり把握しましょう。

最近は、給与の伸び悩みや早期退職の増加などいままでとは異なるニュースを見聞きするようになりました。

政府もNISAやiDeCoといった非課税優遇制度を創設し、全国民の資産形成を後押ししています。

しかし、資産形成は個人の属性や資産状況だけでなく、その人の年代によっても最適なものが異なります。

特に非課税優遇制度の中でもiDeCoは年金の一種ということもあり、一定の条件を満たしていないと利用できなかったりします。

iDeCoに資金を拠出する期間も決まっているため、適切なポートフォリオでの運用を間違えると老後資金を用意できない可能性が出てきます。

iDeCoを有効活用するためには、iDeCoの特性や年代別の適切なポートフォリオを知っておく必要があります。

iDeCoの基礎情報

iDeCoは、個人型確定拠出年金と呼ばれる年金の一種です。

確定拠出年金法と呼ばれる法律に基づけて実施されているもので、加入は任意です。

したがって、無理にiDeCoを利用する必要はありません。

国民年金の保険料を支払っていることなどが条件となりますが、基本的に20歳以上65歳未満のすべての人が加入できます。

ただし、加入資格は細かく条件が決められており、自分が該当するかどうかをしっかり確認しておく必要があるでしょう。

参考までに、加入の対象となる人と加入の対象にならない人については以下のように定められています。

| 加入区分 | 加入対象となる方 | 加入対象とならない方 |

| 国民年金の第1号被保険者 | 20歳以上60歳未満の自営業者とその家族、フリーランス、学生など | ・農業者年金の被保険者・国民年金の保険料納付を免除(一部免除を含む)されている方(ただし、障害基礎年金を受給されている方等は加入可能) |

| 国民年金の第2号被保険者 | 厚生年金の被保険者(会社員、公務員等) | ・お勤め先で加入している企業型確定拠出年金の事業主掛金が拠出限度額の範囲内での各月拠出となっていない方・マッチング拠出(加入者も掛金を任意で拠出)を導入している企業型確定拠出年金(企業型DC)の加入者の方で、企業型DCでのマッチング拠出を選択した方 |

| 国民年金の第3号被保険者 | 厚生年金の被保険者に扶養されている20歳以上60歳未満の配偶者 | – |

| 国民年金の任意加入被保険者 | 国民年金に任意で加入した方・60歳以上65歳未満で、国民年金の保険料の納付済期間が480月に達していない方・20歳以上65歳未満で、国民年金の保険料の納付済期間が480月に達していない方 | – |

(参考:iDeCo公式サイト)

拠出できる期間が決まっている

iDeCoの特徴の一つとして、掛け金が拠出できる期間が決まっている点が挙げられます。基本的に何歳から始めても65歳までとなります。

NISAであれば、現行の一般NISAで投資を始めてから最大5年間、つみたてNISAであれば最大20年間資金を投じることができるので、年齢が決まっているのはiDeCoの大きな特性といえるでしょう。

したがって20代から始めれば30年以上の投資期間が確保できるのに対し、60歳で始めた場合5年間しか掛け金を拠出できません。

属性によって掛け金が異なっている

また、iDeCoは年金の一種なのでどのタイプの年金を支払っているかによって掛け金が異なってきます。大まかな属性と拠出金額の対応については以下の通りとなっています。

タイプ①

自営業者・学生など(国民年金第1号被保険者)

月額最大6.8万円(ただし、国民年金基金または国民年金付加保険料との合算枠)

タイプ②

企業型DC等がない会社員等(国民年金第2号被保険者)

月額最大2.3万円

タイプ③

企業型DC月額5.5万円を拠出する会社員等(国民年金第2号被保険者)

月額最大2.0万円(各月の企業型DCの事業主掛金の月額2万円が上限)

タイプ④

企業型DC月額2.75万円を拠出する会社員等(※確定給付年金拠出限度額なし)

月額最大1.2万円(各月の企業型DCの事業主掛金月額1.2万円が上限)

タイプ⑤

公務員等(国民年金第2号被保険者)

月額最大1.2万円

タイプ⑥

専業主婦(夫)等(国民年金第3号被保険者)

月額2.3万円

(参考:iDeCo公式サイト)

iDeCoは個々人によって利用できる範囲が大きく異なるので、自分がどのタイプに該当するのかは確認する必要があります。

iDeCoの基本を押さえる関連記事→老後資金を作るならiDeCo(イデコ)の活用を!拠出限度額など最新情報を紹介

iDeCoで資産運用する時に知っておきたいこと

いざ、iDeCoができる状態であることを確認できても、iDeCoをやれば老後資金は大丈夫というわけではありません。

iDeCoはあくまでも資産形成をするために活用できる制度であって、人によっては資産が目減りしてしまう可能性があることを頭に入れておくべきです。

iDeCoで資産運用をする際に念頭に置いておきたいことを以下、詳細に説明します。

iDeCoで投資できる商品は限定的

iDeCoは一つの金融機関に限定して専用の口座で運用します。

NISAとは別の金融機関で利用手続きを進めることも可能です。

ただし、iDeCoで投資できる対象商品は金融機関ごとに異なっています。

いわゆる元本保証の預金型から、リスクを多くとる元本保証ではないアクティブファンドまで取り扱う金融商品の幅が広いです。

iDeCoの利用を検討するならば、同時にどこの金融商品を利用するかを対象商品からチェックする必要があります。

年代ごとに運用方針を変えることは可能

iDeCoは投資できる対象商品は限定されていますが、その分保有する金融商品を自分で選択し、運用できる側面があります。

世代ごとに最適なポートフォリオを作成できるということは、言い換えれば年代ごとに運用方針を変えることが可能です。

ただし、iDeCoは一度拠出した資金を60歳になるまでは原則どの年代も引き出すことができません。

つまり、金融商品を売却してポートフォリオのバランスをとることができない点は注意が必要です。

iDeCoだけでポートフォリオを変更するならば、追加購入によってバランスをとるしかありません。

iDeCoには拠出に限度がある分、ポートフォリオのバランスを整えるには時間がかかることも理解しておきましょう。

NISAや他の投資法と組み合わせられる

iDeCoは、基本的に条件を満たす日本国民であれば、誰でも活用することができる制度です。

その点では、NISAなどの他の制度同様です。

また、iDeCoを利用しながらNISA口座を保有することも可能です。

もちろん、特定口座で個別の投資信託や株式を保有しても良いし、現物の不動産や金、仮想通貨といった新たな投資商品に投資することも同時にできます。

iDeCoには制約が多い部分がありますが、あくまでも老後資金のために資産運用に活用し、ポートフォリオのバランスをとる方法として他の投資などと組み合わせることも一緒に検討することでより理想に近い資産運用ができることでしょう。

年代別のおすすめポートフォリオ

年代別に最適なポートフォリオを組むことは、資産運用にとってとても重要なことです。

iDeCoは基本的に投資期間を活用して長期的なリターンを得ることを念頭に設計されているので、投資に時間をかけられる人ほど不確実なリスクもまた引き受けることができます。

以下に20代・30代・40代・50代・60代の年代別におすすめのポートフォリオとその理由についてご紹介します。

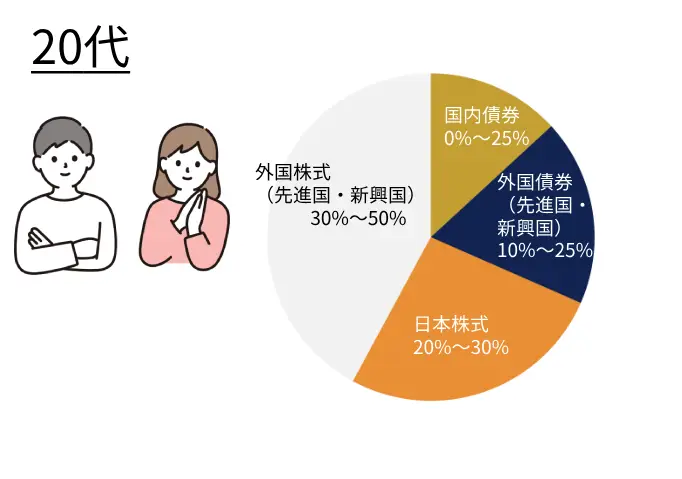

20代におすすめのポートフォリオ

20代は、60歳まで30年以上の年数があります。

大きなリスクをとっても時間を味方につけて大きなリターンを得られる可能性が高いので、他の年代よりもハイリスク・ハイリターンのポートフォリオで運用しても良いでしょう。

損失を被ることがあっても、給与などの収入もあるのでリスクヘッジできる点からもリスクをとった投資が可能です。

<おすすめのポートフォリオ比率>

・外国株式(先進国・新興国):30%〜50%

・日本株式:20%〜30%

・外国債券(先進国・新興国):10%〜25%

・国内債券:0%〜25%

20代のうちは、大きなリスクがとれるので、外国株式を中心としたポートフォリオが推奨されます。

外国株式の中でもリターンの高い新興国株式を保有しても良いでしょう。

安定した株式運用をしたければ、先進国株式や日本株式でバランスを取るのがおすすめです。

また債券と株式の価格変動は一般的に相反関係にあるので、リスクヘッジとして国内外の債券を一部保有するのも良いでしょう。

債券と株式の保有比率については、各自のリスク許容度に合わせて、適宜変更していきましょう。

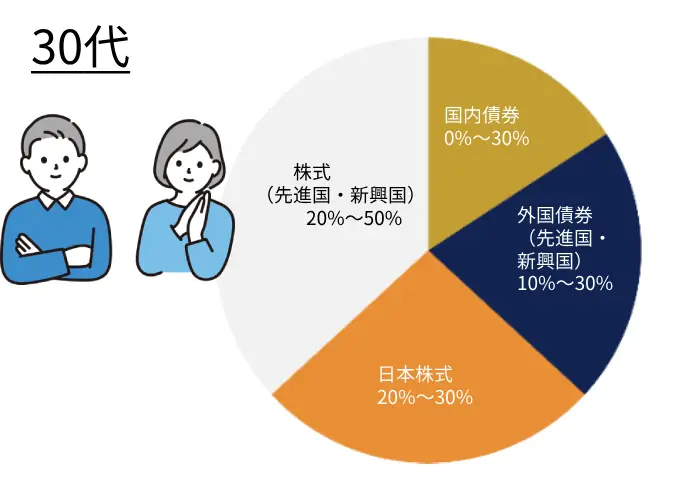

30代におすすめのポートフォリオ

30代も20代に引き続き、積極的にリスクをとって資産運用できる年代です。

ただし、人によっては結婚や子供に恵まれるなどライフスタイルの変化がもっともある年代でもあります。

いざというときのために、資産運用の貯蓄部分や生活費などで投資に回せる金額は減る可能性を考慮しておきましょう。

無理のない範囲で投資を継続するとともに、老後資金の確保という意味でもiDeCoをしっかり活用していきたい年代でもあります。

<おすすめのポートフォリオ比率>

・外国株式(先進国・新興国):20%〜50%

・日本株式:20%〜30%

・外国債券(先進国・新興国):10%〜30%

・国内債券:0%〜30%

基本的には20代の延長線上で資産運用をしていけば良いでしょう。

シングルであれば積極的な運用を継続し、リターンをとりにいくのがおすすめです。

家族持ちの場合、子どもの教育費や住宅ローンの支払いなどの支出部分がかさんでくる頃なので、入金額や株式比率を下げて債券比率を上げるなど安定的運用に切り替えていっても良いでしょう。

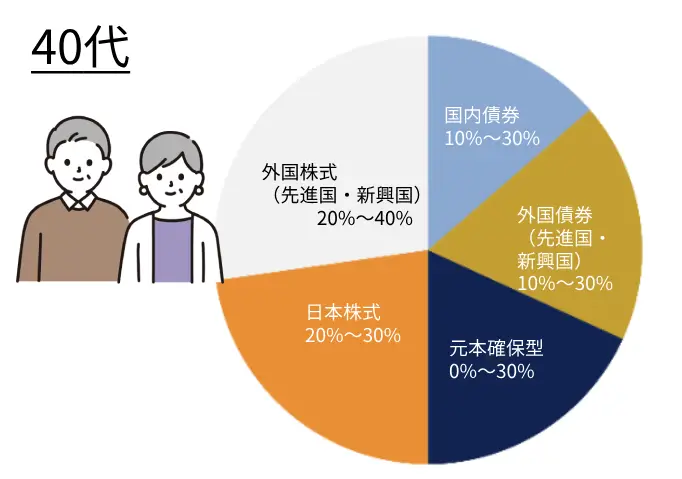

40代におすすめのポートフォリオ

40代になると、個々人によってライフスタイルも異なり、ポートフォリオも多様化する年代になってきます。

独身やDINKS といった世帯であれば、30代同様積極的な運用もアリです。

ただ、多くの人は収入が増加する一方で子どもの教育費や住宅ローンなど支出もかさむ年代となります。

30代同様、資産運用の投資部分に配分できる資産は限定的な人も多いことでしょう。

また、60歳まで20年を切るので、そろそろ資産配分として保守的なポートフォリオへとリバランスしていく必要があります。

<おすすめのポートフォリオ比率>

・外国株式(先進国・新興国):20%〜40%

・日本株式:20%〜30%

・外国債券(先進国・新興国):10%〜30%

・国内債券:10%〜30%

・元本確保型:0%〜30%

20年ほどの長期運用を考えると、40代は外国株式・国内株式・外国債券・国内債券をバランスよく25%ずつ保有することでポートフォリオのリバランスを検討しても良いでしょう。

20代・30代同様に積極的運用をしたい場合は、外国株式の比率を高くしても良いですが、他方将来的なポートフォリオを見据えて、一部元本確保型の金融商品を検討していくのもおすすめです。

ただし、非課税で運用できるのがiDeCoのメリットです。

60代以降になっても運用を継続していく予定なら、ある程度のリスクをとったポートフォリオも検討する余地があります。

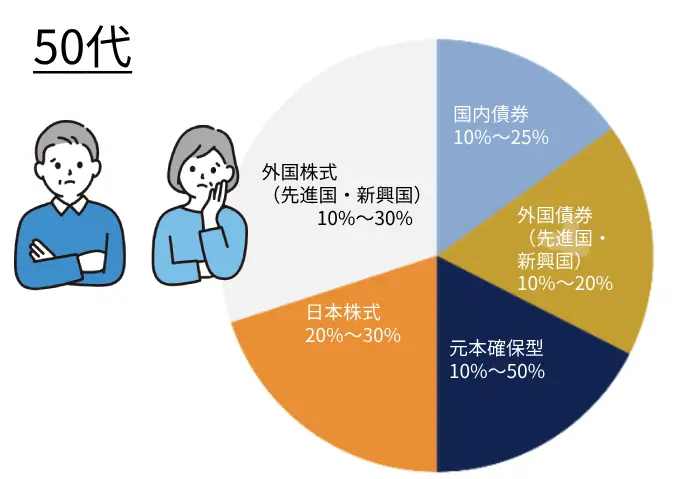

50代におすすめのポートフォリオ

50代になると、子どもの教育費などにも目処がつき、投資に回せる金額が増えてくる人もいることでしょう。

気をつけたいのは、基本的にiDeCoの掛金拠出が60歳までであることです。

人によっては退職金などを受け取る年齢と重なってくるので、iDeCoのリターンがよく、受取額が大きいと税金面などで損をしてしまう可能性が出てきます。

したがって、そろそろiDeCoの受け取り方法を検討しながら、リスク資産を減らし、安定期な運用を固めていくのが王道のポートフォリオといえます。

<おすすめのポートフォリオ比率>

・外国株式(先進国・新興国)10%〜30%

・日本株式:10%〜20%

・外国債券(先進国・新興国):10%〜25%

・国内債券:10%〜25%

・元本確保型:10%〜50%

50代になったら、積極的運用をしてきた人も保守的な運用に切り替えていくタイミングです。

元本確保型の金融商品を組み入れて増やしていくことで、自然と保守的な運用へとシフトしていきます。

年金の受取額なども確定してくる年代なので、iDeCoの受け取り時期なども考慮しつつ安定的な運用を心がけるのがおすすめです。

60代におすすめのポートフォリオ

原則iDeCoに掛金を拠出できるのは60歳までです。

新たな資金を投入できない以上、運用方針としては保守的に一部元本確保型などに変更し、資産の目減りを抑えるポートフォリオが推奨されます。

また、60歳を過ぎてもiDeCoを受け取らずに積立を継続するならば、65歳まで掛金を拠出することができます。

受け取り開始期間も最大75歳まで遅らせることができるので、iDeCoの一部は積極的な運用を残すのも一つの手といえるでしょう。

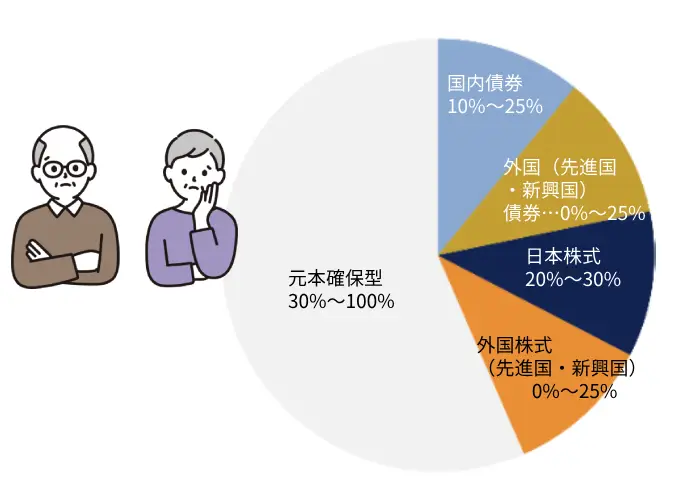

<おすすめのポートフォリオ比率>

・外国株式(先進国・新興国):0%〜25%

・日本株式:0%〜25%

・外国(先進国・新興国)債券:0%〜25%

・国内債券:0%〜25%

・元本確保型:30%〜100%

実際に受け取りを開始する人も出てくる年代なので、積極的な運用はおすすめできません。

iDeCoを利用するならば、元本確保型を手厚く保有するのが良いでしょう。

ただし、せっかくiDeCoで資産運用するのだから、リスクをとった運用をしたい人は外国株式や債券などを保有しても良いでしょう。

ただし、iDeCoの運用がどうのようになっても大丈夫な、老後資金に目処がたっている人など向けです。

この年代は、あくまでも資産が目減りしない程度の保守的な運用が推奨されます。

関連記事→iDeCoとつみたてNISAどっちを選ぶ?~税制の違いからシミュレーション比較してどちらがお得か?

長期的な資産形成計画には、信頼がおける投資アドバイザーへの相談がおすすめです。最近、怪しいアドバイス先が多くどこに相談したらいいかわからないという方も多いと思います。信頼できる投資顧問会社を探したい方はこちら。 当サイトを運営するライジングブル投資顧問は、株の「売買サポート」を行っております。ライジングブルの売買サポートサービスは、3ヶ月9,000円で買い推奨だけではなく、売却、銘柄入替するところまで、リスク管理をしながらサポートします。

個人の方には難しい売り推奨のアドバイス実績も豊富にあり、

・これから株をはじめる方

・株をやっているが資産が一向に増えない方

・損切ができず株を塩漬けにしがちの方

・損切ができない方

には、ライジングブルの売買サポートをおすすめします。

18年の歴史と3万人以上サポートしてきた実績で、少額資金ではじめても成功できるよう株の売買をサポートします

まとめ

iDeCoは、老後の資産形成を手助けしてくれる非課税優遇制度です。

iDeCoに拠出した掛金については所得控除に活用でき、節税効果もあるので資産形成の一環としてどの年代でも取り組む価値があります。

しかしながら、iDeCoは資金拘束の面があり、資金を追加できる余地も限定的です。

したがって、各年代に見合ったポートフォリオを実行する必要があります。

自分がiDeCoを利用する上でどの程度時間を味方につけられるかなどを踏まえつつ、最適なポートフォリオを導き出したいものですね。

コメントComment