昨今、資産形成や資産運用といった言葉をよく聞くようになりました。株式や投資信託などの金融商品を購入する人も増えています。

しかし、いままで投資をしたことがない人にとって、いきなり投資元本が減ってしまうかもしれないリスクの高い金融商品を保有することは怖いものです。

そうはいっても、物価が高騰しインフレも進んでいる現在、全く投資をしないというのも大きなリスクとなってきています。

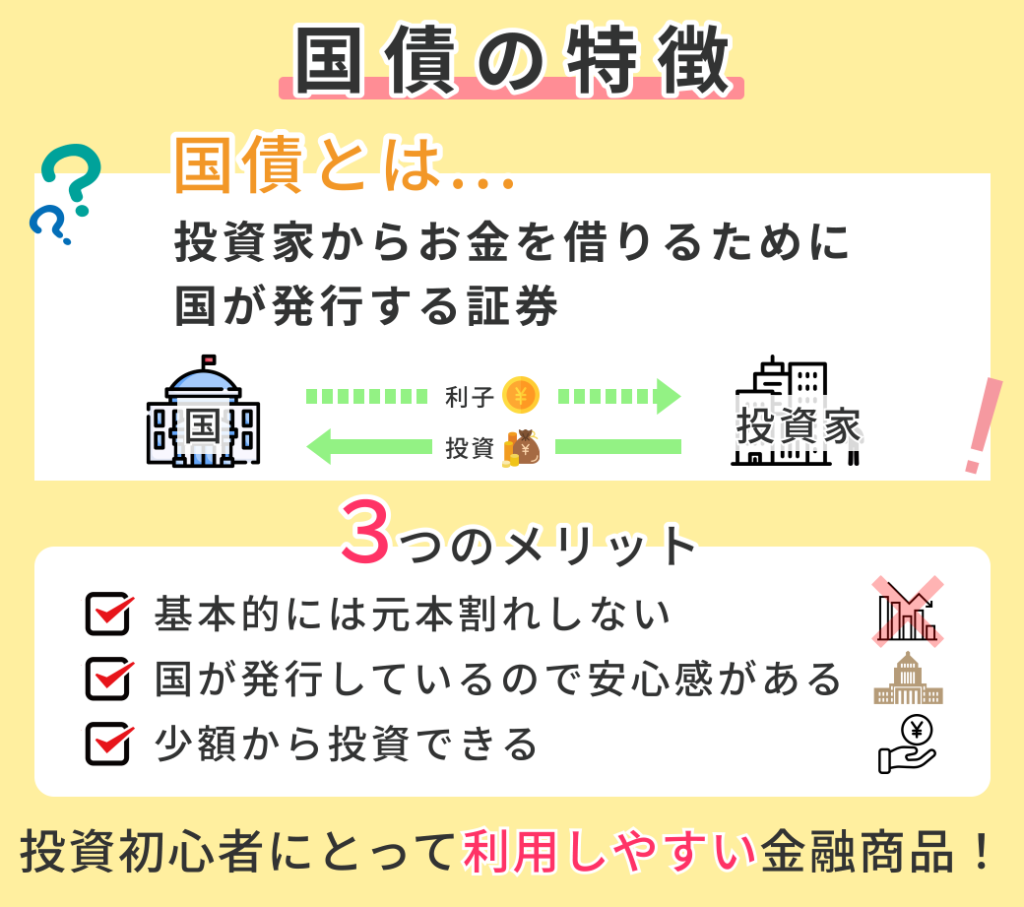

預貯金だけから少し投資の世界にお金を移していきたいと思う人に検討してほしい金融商品の一つとして「国債」が挙げられます。

この記事では国債という金融商品の特徴やそのメリット・デメリットについて詳しく解説していきます。

目次

国債の基礎知識

まず国債という金融商品について基礎的なことを説明します。

国債と一口に言っても、さまざまな種類があり、個人投資家が購入できるものも限定されています。

国債とは?

国債とは、国が発行する債券と呼ばれる金融商品の一つです。債券とは、国や自治体、企業などが発行する有価証券で、一定期間お金を借りたことを証明する借用証書にあたります。

国が発行すれば国債、地方自治体が発行すれば地方債、民間企業が発行すれば社債と呼ばれます。

通貨・発行元・発行する市場いずれかが外国のものであれば、外国債券に該当します。一般的に日本で国債といえば、日本国が発行する債券ということになります。

国債の発行は、国などの発行元が資金を調達したい時に活用する手段の一つで、投資家は国にお金を提供する見返りとして利子を受け取ることができます。

民間企業では資金を調達する手段として社債だけでなく、株式も発行するケースがあります。国債と株式の違いは、債券には返済義務があり、株式には返済義務がない点です。

債券は期日が設定されており、一定期間が過ぎたら元本と利子が投資家に返済されます。

これに対して、株式は利益が出たら株主に配当金として利益の一部が分配されたりしますが、満期の概念などはなく、もし株式を現金化したい場合などは市場で株式を売却する必要があります。

個人が買える国債の種類

国債と一口にいっても、さまざまな種類があります。主に個人投資家が購入できる国債の種類は以下の2つです。

・個人向け国債

名前の通り、個人投資家が購入しやすいように設計された国債のこと。銀行や証券会社などの金融機関で購入できる。

利子の支払いは半年毎で、償還期限がくると投資元本と利子が受け取れる。発行後1年以上経過すれば中途換金も可能で、年率0.05%の最低金利保証あり。

変動10年、固定5年、固定3年の3タイプから好きな商品を選べる。

・新窓販国債(しんまどはんこくさい)

新型窓口販売方式によって販売されている国債のこと。個人でも法人でも団体でも購入できる。

個人向け国債以外の国債が購入でき、固定利付10年、固定利付5年、固定利付2年の3タイプから好きな商品を選べる。(利付国債とは、償還まで定期的に利子が支払われる債券のこと。)

全種類の商品が毎月発行されており、常時購入できる。

国債の購入方法

国債を購入したい場合、まずは国債を取り扱う金融機関に口座開設をします。

国債を初めて購入する場合、金融機関に国債専用の口座を開設する必要があります。

主に銀行や証券会社、信用金庫などで取り扱っていますが、株式や投資信託などの金融商品なども検討している場合は、さまざまな金融商品を取り扱う証券会社で口座開設するのがおすすめです。

ただし、すべての銀行や証券会社で国債の取り扱いがあるわけではない点は注意が必要です。

現状、個人向け国債であれば、SBI証券・楽天証券・マネックス証券などの三大ネット証券でも取り扱いがあります。

口座開設には本人確認書類やマイナンバーなどが必要になります。

手続きはネット上で済む場合もありますが、実際に口座が開設されて取引ができるようになるまで数日かかるので時間に余裕をもって口座開設しておきましょう。

口座が開設されれば、必要な購入代金を入金し、国債購入の申し込みをすることで国債を保有することができます。

国債のメリット3選

国債は、国が発行する債券ということでさまざまなメリットがあります。

主なメリットは以下の通りです。

・原則元本割れしない

・国が発行するので安心感がある

・少額から投資できる

それぞれのメリットを詳しく見ていきます。

原則元本割れしない

国債のメリットは、なんといっても原則元本割れしないことです。償還期日まで保有し続ければ、元本とそれまでの利子をしっかり受け取ることができます。

特に個人向け国債は額面1万円単位で取引ができる上、解約も1万円単位でできます。発行後1年で流動的に資金を動かせる点もメリットといえます。

他の国債の場合、中途解約すると元本割れのリスクがありますが、償還期日まで保有し続ければ、基本元本割れは発生しない点は国債の利点といえるでしょう。

国が発行するので安心感がある

国債はその名の通り、国が発行している債券なので、満期になった時の元本の返済や半年ごとの利子の支払いは国が責任をもって行います。

取り扱う金融商品が破綻した場合でも元本や利子の支払いが受けられないことにはなりません。

それゆえ、基本的に利子分はリターンを得られるメリットがあります。

日本が財政危機に陥ったり、他国からの信用が大きく毀損しない限りはリターンを得られるので、投資初心者も安心して保有できる金融商品といえるでしょう。

少額から投資できる

個人向け国債は1万円から購入できますし、新窓販国債も5万円から購入することができます。比較的少額から確実なリターンを見込める金融商品に投資ができるのも魅力です。

その上、個人向け国債は購入手数料などもかかりません。

国債専用の口座の維持や中途換金時にも手数料はかからないので、ランニングコストが低いのも特徴です。

国債のデメリット3選

大きなメリットがある国債ですが、当然ながらデメリットもあります。

主なデメリットは以下の通りです。

・リターンはあまり高くない

・すぐに資金を動かせず換金できない

・インフレ時に価値が目減りしやすい

それぞれのデメリットを詳しく説明していきます。

リターンはあまり高くない

国債は基本的に額面が決まっており、表面利率は固定型であれば常に一定です。

現在、個人向け国債の表面利率は変動10年で0.47%、固定5年で0.33%、固定3年で0.16%となっています。

例えば、100万円を変動10年で10年間満期で保有するとします。すると、受け取れる利子は表面利率0.47%なので、受け取れる利子は4,700円/年です。

また、この利子は利子所得に該当するため、20.315%の税金がかかります。

銀行の預貯金で10年間定期預金に預けるとすると、年率0.05%で利子を受け取ることになるので、預貯金と比較すれば、多くの利子を受け取れる計算にはなります。

しかし、元本保証のないとはいえ、投資信託や株式だと年率3〜5%のリターンが期待できることを考えると、リターンはあまり高くないといえるでしょう。

元本割れをせず、現状は預貯金よりは利率が良いというメリットは、資産の安全性は高いがその分ローリスク・ローリターンであることは理解しておく必要があります。

すぐに資金を動かせず換金できない

個人向け国債の事例でいえば、3タイプの国債のうち、変動10年は満期まで10年、固定5年は満期まで5年、固定3年は満期まで3年となります。

つまり満期まで保有することを考えるとその間国債を購入している分の資金を動かせないということです。

中途換金などもできますが、中途で換金できるのも購入から1年が経過してからとなります。

また途中解約する場合、中途換金調整額という名目で直前2回分の利子(税引き前)×0.79685分の金額が差し引かれてしまいます。

投資元本は毀損しないとはいえ、満期で保有するよりもリターンがより少なくなります。

中途換金も即日現金化できるわけではなく、換金は手続き後最低3営業日が目安となるため、すぐに手元に現金が受け取れるわけではありません。

国債をどのように運用するかについては、計画性をもっておく必要があります。

インフレ時に価値が目減りしやすい

国債は、購入した額面が元本保証されており、その利子が受け取れる保証もありますが、購入した時よりもインフレが進むと実質の価値が目減りしてしまいます。インフレ時は物価が上昇するため、お金の価値が下がるためです。

インフレリスクは金利が変動する10年国債であれば、ある程度対応できますが、インフレの上昇率より国債の利回りが低い場合もあり、インフレリスクは高いと思っておいた方が良いでしょう。

まとめ

国債は日本国が発行する債券で、額面が元本保証されており、その上で利子を受け取れる金融商品です。銀行の預金金利が低金利である中、それを上回る利率から注目を集めています。

発行元が日本国ということもあり、元本の返済や利子の支払いができなくなる可能性が低いのが魅力の金融商品ですが、その反面ローリスク・ローリターンであることも理解しておくべき金融商品といえます。

投資初心者にとっては、単に銀行等に預けているよりかは、安全に高利回りで商品を運用できることもあるので、資金を動かしてみるという意味でも個人向け国債などは利用しやすい金融商品の一つといえるでしょう。

1万円から購入でき、発行後1年経てば途中換金も可能なので、1年以内に使途が決まっている資金でなければ、国債という形で自分の資産を持っておくのも一つの手です。

国債のメリット・デメリットを理解して、自分にとって最適な資産運用を構築していきましょう。

コメントComment