株価の急な値下がり、いわゆる「暴落」は、多くの投資家を不安にさせる出来事です。

2024年8月5日、日経平均株価が前の週末から「4,451円」の大幅な値下がりを記録。1987年のブラックマンデーを超える、過去最大の暴落となりました。

NISA口座や特定口座で投資をしている方のなかには、今回の暴落を受けて「原因はなに?」や「いつまで暴落が続く?」といった不安を感じる方も多いです。

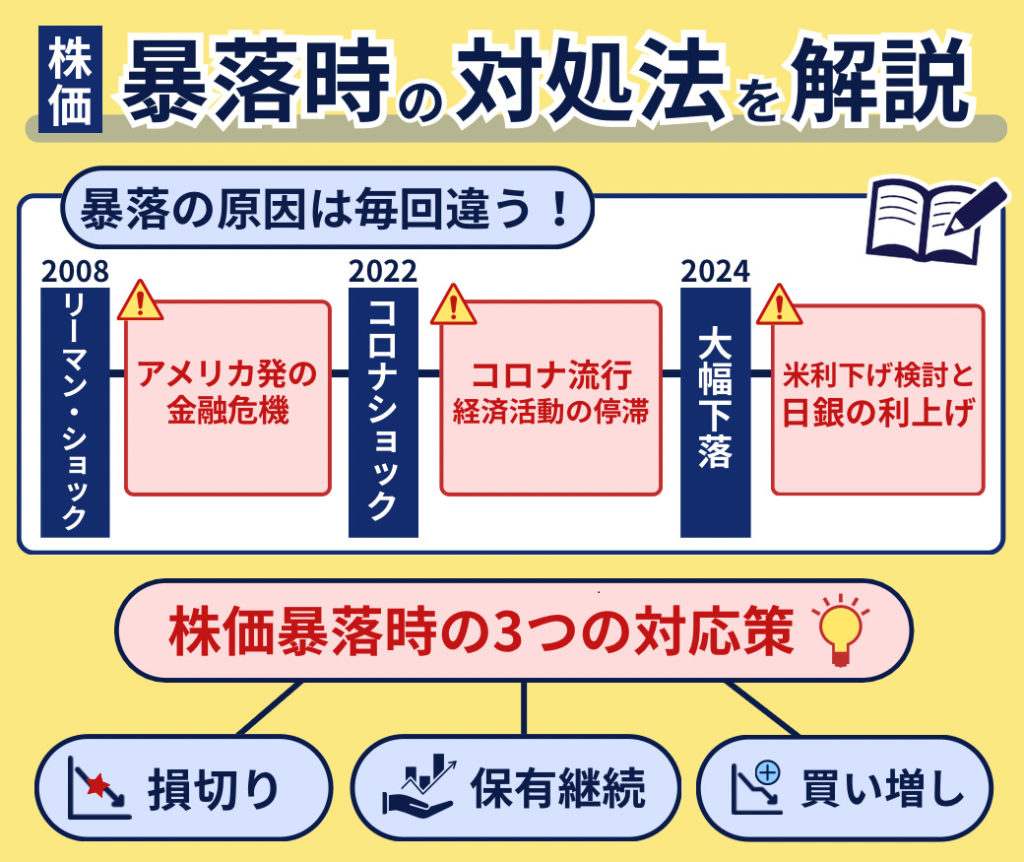

そこで本記事では、今回の株価暴落の原因と、今後も暴落が続く可能性について解説します。過去の事例を踏まえて、暴落時の対処法や将来に備えた対策についても紹介します。

本記事を読めば、株価暴落に備えた投資戦略を立てられるので、株価が下がっても冷静に資産運用を続けられるでしょう。

目次

株価の暴落がいつまで続くかは不透明

株価の暴落がいつまで続くかは、だれにも予測できません。しかし過去のデータを見る限り、一度大きな値下がりが起きると、その後もしばらくは暴落が続くと考えられます。

たとえば1987年のブラックマンデーでは、10月20日に日経平均株価が約14.9%の下落を記録。その後も1988年1月頃まで株価の乱高下が続き、暴落前の株価に戻るまでに約5ヶ月かかりました。

また2008年のリーマンショックでは、10月16日に日経平均株価が約11.4%の下落。その後も大きな値動きを繰り返し、暴落前の水準に戻るまで約8ヶ月かかっています。

2024年8月5日の暴落の翌日には、日経平均株価が3,217円の値上がりを記録しましたが、歴史を見る限り、株価の暴落は今後も数ヶ月から数年程度は続くと考えられます。

株価が暴落した原因【2024年8月】

2024年8月の日経平均株価の暴落は、主に以下のような流れで生じたと考えられています。

- アメリカ経済の悪化

- 9月にアメリカが利下げする可能性

- 7月に日本銀行が政策金利の利上げを発表

- 日本とアメリカの金利差で稼いでいた投資家の焦り

- 株の売り注文が増えて株価が暴落

それぞれ詳しく解説します。

アメリカ経済の悪化

2024年8月、アメリカの労働省が発表した7月の経済データから、アメリカ経済の悪化が疑われました。

アメリカの失業率が上がり、賃金上昇率が下がっていたからです。発表された7月の雇用統計を、以下の表にまとめました。

| 経済指標 | 予想 | 実績 |

| 失業率 | 4.1% | 4.3% |

| 賃金上昇率(前年同月比) | 3.7%増 | 3.6%増 |

| 新規雇用者数 | 17.6万人増 | 11.4万人増 |

参考:独立行政法人日本貿易振興機構|7月の米雇用統計、失業率の上昇や賃金上昇率の低下など減速傾向が顕著に(米国)

年々、アメリカは成長が続いていましたが、今回の経済指標が予想を下回ったことでアメリカ経済の悪化が懸念されるようになりました。

9月にアメリカが利下げする可能性

2024年7月31日、アメリカの連邦準備制度理事会(FRB)は「9月の会合で、アメリカの政策金利を下げる可能性がある」※と発表しました。(※参考:ロイター|FRB、金利据え置き 議長「早ければ9月に利下げ検討」)

利下げ発表は、アメリカ経済の悪化を受けての動きだと考えられています。

利下げをすれば、企業や個人がお金を借りやすくなるので、アメリカの経済活動が活性化します。しかし市場では「利下げが9月では遅すぎる」といった声も多いのが現状です。

7月に日本銀行が政策金利の利上げを発表

2024年7月31日、日本銀行は17年間続いた「ゼロ金利政策」を撤廃し、政策金利を追加で引き上げると発表しました。

年0〜0.1%程度の政策金利を、一気に0.25%に引き上げる政策です。

2024年3月から利上げの発表はあったものの、サプライズ的に追加の利上げが発表されたため、多くの投資家が投資戦略を変更することになりました。

日本とアメリカの金利差で稼いでいた投資家の焦り

日銀の利上げ発表に、多くの投資家たちが焦りを示しました。

理由は、日本円とアメリカドルの金利差で稼ぐ「円キャリートレード」を活用する投資家が多かったことが挙げられます。

円キャリートレードとは、金利の低い日本円でお金を借り、金利の高いアメリカドルなどで運用する投資戦略です。

日本は低金利状態が続いていたため、多くの投資家が円キャリートレードで利益を得ていました。

しかし「アメリカの利下げ予想」と「日本の利上げ発表」が重なったことで、2つの金利差の縮小が予想されます。そのため、円キャリートレードをしていた投資家たちは、日本の利下げ発表で焦りを感じたのです。

株の売り注文が増えて株価が暴落

ドルと日本円の金利差が縮まると、円キャリートレードで利益が狙いにくくなるため、損失を補うために、一部の投資家が株式を売ったと言われています。

さらに、ほかの投資家が次々と売り注文を出したことで、需要が供給を下回り、一気に株価が下がったと考えられています。

株価暴落の歴史と回復期間

株価の暴落は、世界中の歴史を見ても多くの事例があります。

これまでに日経平均株価が暴落した出来事を、以下の表にまとめました。

| 終値 | 下落幅 | 回復期間 | 主な原因 | |

| 1987年 ブラックマンデー | ||||

| 21,910.08円 | 約14.9% | 約5ヶ月 | ・アメリカが財政と貿易で「双子の赤字」を抱えていた ・プラザ合意によって急速にドル安が進んだ ・プログラムの発達で、自動売買が急速に行われた | |

| 1990年 日本のバブル崩壊 | ||||

| 28,002.08円 | 約6.6% | 約34年 | ・日本銀行が金融の引き締め政策を行った ・総量規制によって不動産価格が急落した ・不動産の投資家に大損失が生じた | |

| 2000年 ITバブル崩壊 | ||||

| 19,008.64円 | 約7% | 約15年 | ・PCやインターネットの技術が成長していた「IT企業」の期待値が上がった ・IT関連の株を買う投資家が増えた ・アメリカが政策金利を引き上げ、株価が急落した | |

| 2008年 リーマン・ショック | ||||

| 8,458.45円 | 約11.4% | 約8ヶ月 | ・アメリカで高金利の住宅ローン「サブプライムローン」が普及していた ・ブームが去って、住宅の価格が急落した ・大量の証券を持つアメリカの大手証券会社「リーマン・ブラザーズ」の経営が破綻した | |

| 2020年 コロナショック | ||||

| 17,431.05円 | 約6.1% | 約9ヶ月 | ・新型コロナウイルスが流行した ・世界中で経済活動の流れが悪くなった | |

| 2024年 大幅下落 | ||||

| 31,458.42円 | 約12.4% | 不明 | アメリカが経済の悪化に伴って、利下げを検討している ・日銀が政策金利を引き上げた ・ドルと円の金利差が縮小し、キャリートレードで利益を得ていた投資家が焦って株を売った | |

参考:日経平均プロフィル|上昇・下落記録、日本経済新聞|日経平均株価4451円安 下げ幅ブラックマンデー超え最大

株価が暴落した歴史を振り返ると、どれも「経済の急激な変化」が引き金になっています。

たとえば、ブラックマンデーの「プラザ合意によるドル安」や、リーマン・ショックの「住宅ブームの終了」などです。

急な出来事で引き起こされるケースが多いので、株価暴落の予測はプロでも難しいです。

ただ、株価の暴落は避けられませんが、日経平均やダウ平均などの株価は、10年単位の長期的な視点で見ると徐々に回復しています。

生活に支障が出ない範囲で長期的に運用を続ければ、株価が暴落しても将来的に利益を狙えるでしょう。

株価暴落時の3パターンの対処法

株価が暴落したときは、以下の3パターンの対処法があります。

それぞれの効果について解説します。

パターン1|損切りする

損切りとは、自分が決めた基準まで株価が下がったときに、持っている株を売る戦略です。

暴落が起きたあとは値下がりが続きやすいので、損切りをすると、値下がりによるダメージを抑えられる可能性があります。

「買ったときから20%値下がりしたら売る」や「3万円の損失が出たら売る」などの基準を事前に決めておけば、急な値下がりでも冷静に対処できるでしょう。

パターン2|保有し続ける

長期的に利益を狙う場合は、株価が暴落しても売らずに保有し続けましょう。

金融庁が行った過去の調査では「投資信託を20年間運用すると元本割れしない」というデータがあります。

また日経平均株価やダウ平均株価などは、暴落後も時間をかけて回復してきた歴史があります。

そのため、長期的に利益を狙うときは、株価が暴落したときも冷静に保有し続けましょう。

パターン3|買い増しする

株価が暴落したときに株を買い増しすると、将来的に大きな利益が狙えるかもしれません。

たとえば、株価が1万円下がったタイミングで10株を買い増しすれば、株価が回復したときに10万円の利益が生じます。

個人での買い増し判断は難しいかもしれませんが、余剰資金があれば買い増しするのも戦略のひとつです。

関連記事

トランプ関税で資産が増える?日本の投資初心者が知るべき「世界経済変動」の賢い乗り切り方

株価暴落に備える対策

日本だけでなく、世界中の株価は今後も暴落が続く可能性があります。急な暴落でも冷静に対処できるように、以下の対策をしておきましょう。

- 分散投資を心がける

- 余剰資金で投資する

- 損切りの基準を決める

- 長期と短期の投資を併用する

- 債券ファンドへの投資を検討する

- ディフェンシブ銘柄への投資を検討する

- 不動産や金(ゴールド)への投資を検討する

しかし、どんな投資にも必ず損失リスクはあります。生活に支障が出ない範囲の資金で投資をしていれば、株価が暴落したときも冷静な対応ができるでしょう。

株価暴落に備えた対策については、こちらの記事で詳しく解説しています。

リセッションとは?お金を守るため絶対に知っておくべき基礎知識

株価暴落で不安なときでも安心のサポート

株価が暴落すると、投資経験のある方でも冷静な判断ができなくなります。

そこで、資産運用のプロ「投資顧問」のアドバイスを受けていれば、株価が暴落しても感情に左右されずに投資を続けられるでしょう。

投資顧問とは、金融庁の指導のもと、根拠を持って投資家をサポートするサービスです。具体的に投資顧問が個人や企業をサポートするのは、以下のようなタイミングです。

- 成長が見込める商品選び

- 商品を買うタイミング

- 利益確定のタイミング

- 損切りのタイミング

- 新たな投資先の提案

- リスク管理の助言

投資顧問については、こちらの記事で詳しく解説しています。

2003年に設立したライジングブル投資顧問は、これまでに36,000人以上の投資家をサポートしてきました。

20年以上の実績や知見をもとに、徹底して個人や企業の投資家をサポートします。

「株式投資を続けたいけど株価の暴落が不安」と感じているときは、ライジングブルの投資顧問サービスを利用してみてください。

将来的に株価が暴落して市場が暗くなっても、徹底したサポートで柔軟な資産運用を続けられるはずです。

サービス内容については、こちらの記事で詳しく紹介しています。

株価暴落に関するよくある質問

株価暴落に関するよくある質問に回答します。

- 株価が暴落したのでNISAをやめた方がいい?

- 株価暴落に予兆はある?

それぞれ見ていきましょう。

株価が暴落したのでNISAをやめた方がいい?

NISAは長期的な資産運用が目的の制度なので、株価が暴落しても続けるのがおすすめです。むしろ株価が下がっているときは、より多くの株や投資信託を買えるタイミングです。

一時的な株価の暴落で振り回されず、生活に支障のない範囲でNISAを続ければ、将来的に利益が狙えるでしょう。

株価暴落に予兆はある?

過去のデータを見る限り、株価の暴落にはいくつかの予兆があると考えられます。

- 信用取引での損益割合

- 国内外の政策金利の調整

- 特定の地域での投資ブーム

- 経済活動に影響が出る感染症

しかし、どれも暴落が起こってから推測したものです。事前に株価の暴落を正確に予想する方法はありません。

予兆を見抜くよりも、株価暴落に備えた戦略で投資を続ける方が、利益を狙えるでしょう。

まとめ

2024年8月の株価暴落は、多くの投資家に不安をもたらす出来事となりました。

今回の暴落は「アメリカの利下げ」と「日本の利上げ」の重なりが懸念されたことで、暴落につながったと考えられています。

過去のデータを見る限り、株価が暴落した後の数ヶ月〜数年は、値下がりを繰り返す可能性が高いです。

しかし、これまでに暴落した株価も、長期的に見ると回復しています。一時的な値下がりで焦って売ると、長期的な利益が狙えません。

暴落に備えた投資戦略を練ったり、投資顧問に相談したり、事前に対策をしていれば長期的に投資を続けられます。

どんな投資にも、損失リスクはつきものです。

お金について勉強しつつ、NISAでの投資を続ければ、ゆとりある老後の生活を実現できるようになるでしょう。

コメントComment