株式投資関係のメディアで「テンバガー」という言葉を聞いたことはありませんか?

簡単に言えばテンバガーとは「株価が上昇し、元の10倍を超えた銘柄」を指す、ニューヨークのウォール街由来の証券業界の用語です。では、実際に株価が10倍になった銘柄には、どんなものがあるのでしょうか?

そして、個人投資家が「将来、テンバガーになる期待が持てる銘柄」を見つけるには、どうやって探せばいいのでしょうか? くわしく解説していきます。

目次

テンバガーとは?

ウォール街の言葉に株価が上昇し、上昇率が元の10倍を超えた銘柄を「テンバガー」と言います。これはアメリカのプロ野球、メジャーリーグが起源の言葉です。

「テンバガー」は英語で、「ten-bagger」と書きます。「ten」は数字の10、「bagger」は野球の「塁打」を意味する言葉です。

野球のチーム、個人の成績表に「塁打数(Total Bases/TB)」という項目があり、二塁打以上の長打が多いチームや選手は塁打数が増えます。たとえば「大谷翔平選手は1シーズンの安打数に対して塁打数が多いから、長距離打者と言える」というように使います。

そのように正式な野球用語では塁打は「base」ですが、選手やファンの間で「Bagger(バガー)」というスラング(俗語)が広まっていました。シングルヒットは1塁打なので「one-bagger(ワンバガー)」、ホームランは4塁打なので「four-bagger(フォーバガー)」となります。

そんな野球の言葉が転じて、ニューヨークの金融街、ウォール街の証券マンが使う言葉になったのが「テンバガー」です。でも、野球はホームラン(4塁打)どまりで「10塁打」なんてありません。

野球の試合でホームランが出たらチームメイトはハイタッチして大歓迎します。宿敵のライバル相手の試合や、地区優勝、リーグ優勝が決まるような大事な試合なら、スタンドはドンチャン騒ぎになることでしょう。

「4塁打」でもそれですから、もし架空の「10塁打」が出たら、まさに「ビッグ・ビッグ・サプライズ」になるはずです。現実の試合でも、1試合でホームラン2本と二塁打を打って合計「10塁打(テンバガー)」を打った選手は、猛打賞の大活躍がファンを驚かせ、試合後のヒーローインタビューで大拍手を浴びることは確実です。

株式市場にたとえるなら、株価が高騰して元の10倍になるなんて、めったにないスーパーサプライズですから、それが記録されるたびにウォール街の証券マンたちはメジャーリーグの言葉を使って、大げさに「テンバガー」と呼ぶようになった、というわけです。

自身の投資ファンドの資産規模を2,000万ドルから140億ドルへ約700倍に増やし「世界ナンバーワン」と呼ばれた伝説のファンドマネージャー、ピーター・リンチ氏がこの「テンバガー」という言葉を盛んに使ったことで、日本でもポピュラーになりました。

テンバガー(10倍株)の株価はいつの時点が起点となる?

ウォール街では実際のところ、株価の上昇率が10倍に届かなくても、それに近い暴騰を遂げた銘柄には敬意をこめて「テンバガー」と呼んでいるようです。

基準はあいまいですが、株価が9倍(株価上昇率900%)を超えた時点で10倍に切り上げて「テンバガーとみなす」というような暗黙の了解があるようです。

しかし、株価10倍はいつの時点からの10倍なのでしょうか?下記3ケースが考えられます。

1. 新規上場時点

その銘柄が株式市場に新規上場して、初値がついた時点が起点で、その後の株価が初値に対して10倍になれば「テンバガー」です。

2. 投資家がその銘柄を買った時点

投資家がその銘柄を買った時点が起点で、株価が買値の10倍になれば「テンバガー」です。

3. 設定した基準日時点

「〇年〇月〇日の終値時点」のように基準日を設けて起点とし、そこから株価が10倍になれば「テンバガー」です。しかし、何が正しいのかは、銘柄によります。

たとえば、1の新規上場時点にすると、トヨタ自動車やパナソニックや三井物産など歴史の古い日本の大手銘柄のほとんどがテンバガーになってしまい、意味をなさなくなります。

1949年(昭和24年)4月に東京証券取引所が設立され、同じ年の5月16日に株式市場が再開された日の日経平均株価(単純平均株価)は176.21円で、29,000円を超えている今年5月10日時点で165倍以上です。

TOPIX(東証株価指数)も1968年(昭和43年)1月4日の起算日の100ポイントに対して2,090ポイント超え。20.9倍でテンバガーです。

1の新規上場時点を使うのなら、1年以内などごく最近に新規上場し、短期間で初値に対して10倍を超えた銘柄であれば、「すごい人気で急騰した」とわかるため、意味があります。

2の投資家ごとの「テンバガー」は、株を買った製薬会社から画期的な新薬の発明が発表されて急騰したとか、業績不振やスキャンダルで暴落した株を買った後、大手企業からの買収が発表されて株価が急騰するなど、タイミングがいいケースが該当するでしょう。

「うまくいってよかった」とは思いますが、それこそ人によって違います。「自慢話は話半分でいい」と聞き流すぐらいでいいでしょう。

3の基準日時点は、テンバガーについてけっこう広く使われています。たとえば前年同月同日を基準に「株価が1年前に比べて10倍以上になった」と言えば、「テンバガーだ。」とイメージしやすいでしょう。

「年初来」という基準もあり、3月31日までは前年1月の大発会(その日が土曜、日曜でなければ1月4日)、4月1日以降はその年の1月の大発会を基準とし、その間に年初来高値が一時的にでも年初来安値の10倍を超えれば「テンバガー」です。数式であらわせば「年初来高値>年初来安値×10」となります。

自社株買い、増資、株式分割の影響

株価は、株式市場で「投資家の人気が上がれば上昇し、人気が下がれば下降する」のが原則ですが、それ以外に影響を及ぼすものがあります。まず、株の配当を出したら「配当落ち」といって、株価はその分、下がります。その他、よく行われているのが「自社株買い」「増資」「株式分割」です。

株価は、株式市場で「投資家の人気が上がれば上昇し、人気が下がれば下降する」のが原則ですが、それ以外に影響を及ぼすものがあります。まず、株の配当を出したら「配当落ち」といって、株価はその分、下がります。その他、よく行われているのが「自社株買い」「増資」「株式分割」です。

「自社株買い」とは、企業が発行した株を企業内部の資金で買い戻すことです。

買い戻した株は株式市場に出さない「金庫株」として手元に置いておくケースと、「自社株消却」して発行済株式数を減らすケースがあります。いずれの場合も株式市場ではその株の供給が減るので、自社株買いの発表によって株価は上昇するのが一般的です。

自社株買いの逆のケースが発行済株式数が増える「増資」で、第三者割当増資、公募増資、株主割当増資の3種類がありますが、株の供給が増えるので、原則として株価は下がります。

「株式分割」とは、すでに発行された株を「分割」して、発行済株式数を増やすことです。「1株について1.1株」「1株について2株」というように発表されます。現在は株券は発行されていないので、システム上で各投資家の保有株数の数字を操作するだけで行われています。

株式分割をすると株の供給が増えて「需要<供給」になりますから、株価は分割の割合に応じて下がります。理論上は、たとえば分割前の株価が1000円の株だと、「1株について1.1株」なら株価は900円に、「1株について2株」なら株価は500円になります。

しかし、その株を持っている投資家の資産の総額(株価×保有株数で、時価総額といいます)は、株価が下がっても保有株数が増えるため、理論上は変化しません。

株式分割の逆が「株式併合」で、株の供給が減って「需要>供給」になるので株価は上がりますが、これはめったに行われません。

テンバガーについての考え方としては、「自社株買い」を行った場合はそれを割り引いて考え、「増配」「増資」「株式分割」を行った場合はそれを加味して考えます。

たとえば業績が思わしくないのに規模の大きい自社株買いを連発しているケースは、経営者が何らかの目的で株価維持対策として行っているっている可能性が考えられます。このような場合「つくられたテンバガー」になっているケースがありうるので、注意が必要です。

逆に、業績が非常に好調な銘柄は、たとえ増配、増資、株式分割で株価が低く抑えらても、時価総額で10倍になるなど「実質的にテンバガー」になっているケースがあります。

投資家の立場では、株価10倍よりも「時価総額10倍」のほうが、テンバガーによりふさわしいと言えるでしょう。

証券会社や株式投資関係のメディアによっては、そうした要素を考慮して株式市場での株価とは別に「実質的な株価」を発表しているところがありますので、ぜひ参考にしてください。

テンバガーになった銘柄の実例

Google(現・アルファベット)、アマゾン・ドットコム、フェイスブック(現・メタ)、アップル、マイクロソフトという情報・通信5強「GAFAM」は、80~90年代に株式を上場したばかりの頃にその株を買っていたら、間違いなく「テンバガー」になっていました。ネットフリックス・テスラもそうでした。

しかし、成功例の陰には、おびただしい数の失敗例があります。アメリカで80~90年代に飛ぶ鳥を落とす勢いだったIT・ネット関連企業の大部分がすでに跡形もなく消え去っていることを、忘れてはいけません。

そんな生き馬の目を抜くようなIT・ネットビジネスの世界で「どこが生き残り、どこが消えるのか」を予想するのは、よほどの目利きでも困難なことでした。それを念頭に置いた上で、日本でテンバガーになった代表銘柄を3銘柄ご紹介します。

日本でテンバガーになった代表的な3銘柄

<情報・通信>GMOペイメントゲートウェイ(3769)

上場来安値 1,224円(2012年10月15日)

上場来高値 12,360円(2023年2月3日)

10年4カ月で株価10.09倍

メインビジネスはカード決済代行。ネット販売(EC)の急拡大とともに成長

<小売>ワークマン(7564)

上場来安値 825円(1999年5月21日)

上場来高値 10,570円(2019年12月17日)

19年5カ月で株価12.8倍

作業服販売店の最大手。カジュアルウェアに進出し「ワークマン女子」も出現

<外食>ゼンショーホールディングス(7550)

上場来安値 301円(2008年10月10日)

上場来高値 4,375円(2023年4月25日)

14年6カ月で株価14.5倍

傘下に「すき家」「ロッテリア」「はま寿司」「ココス」などを有する大手

【ステップ3】テンバガーを見つける方法は?

テンバガー輩出業界を狙おう

日本の株式市場では「テンバガー輩出業種」が存在します。「サービス業」のカテゴリーで、「情報・通信」「小売」「外食」が特に目立っています。「テンバガーになった銘柄の実例」の3銘柄も、この3業種です。

これらの業種は2022年4月に東京株式市場が再編される前は、東証マザーズ、ジャスダックなど新興市場での新規上場件数が多いことで知られていました。成長による株価の値上がり益(キャピタルゲイン)に期待できる「グロース株」の代表業種と言えます。

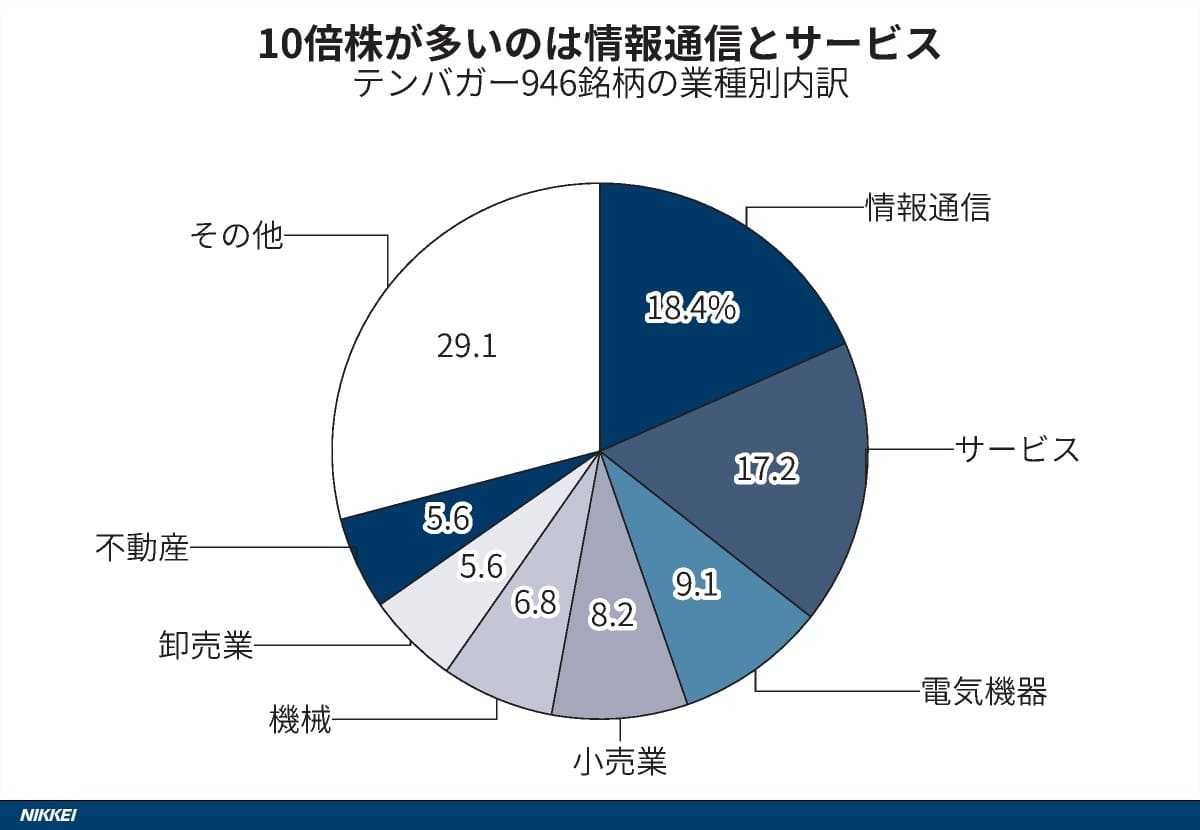

日本経済新聞2022年3月4日付の記事によると、2008年のリーマン・ショック後の最安値から2022年1月末までの間に株価が10倍以上に上昇したことがある「テンバガー銘柄」は946銘柄もありました。そのおよそ6割がこの3業種で、中でも「情報・通信」は全体の約35%を占めていました。

出典:日本経済新聞2022年3月4日 日経マネー特集「実は日本株の25%が10倍高 発掘する4つのポイントは」

低位株、小型株、中小企業を狙おう

ロケットが発射後に勢いよく上昇するには、発射台は低くなければなりません。そして、ロケット本体は身軽でなければなりません。発射台が低いとは、株価が安い低位株であるということです。

株価1,000円の銘柄の株価が10倍の10,000円になるには9,000円分の上昇を支えるだけのエネルギーが必要ですが、株価100円の銘柄の株価が10倍の1000円になるには、上昇を支えるエネルギーは900円分で済みます。エネルギーは10分の1でいいわけです。

身軽とは、株価が100~300円程度、時価総額が高々200億円程度の小型株ほどいい、ということになります。日経新聞のテンバガー銘柄946銘柄では、69.1%と全体の約7割が時価総額50億円未満でした。規模としては中小企業のレベルです。

なおかつ「知名度は低いが、技術やビジネスモデルにキラリと光るものを持っている」のなら有望です。設立されてからの社歴は浅いほうがいいでしょう。

小型株の中には、昭和の時代に華々しく活躍しながら今は落ちぶれてしまった「ボロ株」があるからです。そんな会社には遠い過去の栄光や上場企業という「ラベル」で生きていて、時代に取り残されるばかり。旧態依然とした体制を放置して若い人材は育たず、新陳代謝は停滞し、業績はじり貧ですから、株価が10倍になること可能性はかなり低くなります。テンバガーどころか倒産懸念株一歩手前ですから、ご用心。

株価10倍という結果はすぐには出ない

「テンバガーになった銘柄の実例」の3銘柄は、株価が10倍になるまで10年、20年かかっています。株価2倍や3倍という結果ならすぐに出るとしても、10倍となるとそれなりに時間を要するということです。テンバガーを狙うなら、10年以上の保有を覚悟したほうがいいでしょう。

そうなると、株価10倍を達成後に保有株を利益確定するタイミングの取り方や、「これは見込みなし」と見切って損切りするタイミングの見きわめが難しくなります。

弊社での売買サポートでも過去にテンバガーを達成した銘柄がありますが、それなりの時間がかかりました。その時間を待てずに少額の利益で株を売ってしまうと結果として資産形成に時間がかかります。

この見極めが自分では難しいとお考えの方には、投資顧問の利用をおすすめします。当サイトを運営するライジングブル投資顧問は、ライジングブルは20年以上の実績を持ち、数多くのテンバガー候補銘柄の売り買いをサポートしてきた成功事例を数多く生み出しています。

リクルート8倍やエヌビディア7倍などライジングブルの助言実績は豊富です。ライジングブルの売買サポートサービスは、3ヶ月9,000円で買い推奨だけではなく、売却、銘柄入替するところまで、リスク管理をしながらサポートします。

まとめ

「株価10倍」の「テンバガー」には、夢があります。夢がかなって、10万円の投資が100万円になって報われる一攫千金的な醍醐味は、何物にも代えがたいでしょう。

「株価10倍」の「テンバガー」には、夢があります。夢がかなって、10万円の投資が100万円になって報われる一攫千金的な醍醐味は、何物にも代えがたいでしょう。

アイドルやロックバンドやお笑い芸人や漫画家のファンの世界では、「未完の大器、将来の有望株を見つけた」「先物買いしよう」と、いわゆる「推し」になって周囲に盛んにプッシュしていたら、あれよあれよとブレイクして人気10倍の大物になったので、「自分には人を見る目がある」と鼻高々な人がいたりします。

その「有望株」も「先物買い」も本来は株式市場の言葉ですが、本家本元でも「ブレイク寸前の未完の大器」的銘柄を発掘して保有し、それが株価10倍のテンバガーになって、夢がめでたく現実になることがありえます。

そんなことを夢見ながら、人を見る目ならぬ「銘柄を見る目」を養おうと精進するのは、投資家としてまっとうな道でしょう。しかし、光あるところには、影もあります。

かつては「仕手戦」と言って、いかがわしい集団が意図的に仕組んでテンバガーを出現させる悪質な株価操作が行われた時代もありましたが、個人投資家など市場参加者が大きく増えてネット社会になった現在でも、意図的に虚偽の情報を流して株価を叩き落としたり、逆に吊り上げたりする者がいたりします。彼らはその株価の変動によって利益を得るわけです。

そんな動きに安易に乗ると、ケガをしかねません。要は、表面的な株価の動きだけをとらえて判断をせず、勉強してきた自分を信じましょう、ということです。

コメントComment