株式投資を始める際に、買い時はいつか迷うことがありませんか。株は安く買って高く売らないと売却益が出ません。日々の株式市場での株価は変動しているため、タイミングによっては利益を上げるチャンスを逃している場合もあります。今回は株の買い時を判断するための分析方法や買う際のポイント・投資スタイルを解説します。投資経験の浅い人でも、明日から役立つ内容なのでぜひ最後までお読みください。

目次

株の買い時とは

株の買い時を判断するには、複数の視点で分析することが大切です。株を買うときにはできるだけ安い価格で購入します。もし、買った時点の株価よりも時間が経つにつれてどんどん下がってしまうと、売っても利益ができません。逆に購入時点よりもどんどん株価が上がると、売却して利益を得やすくなるのが株式売買で利益を上げる仕組みとなります。

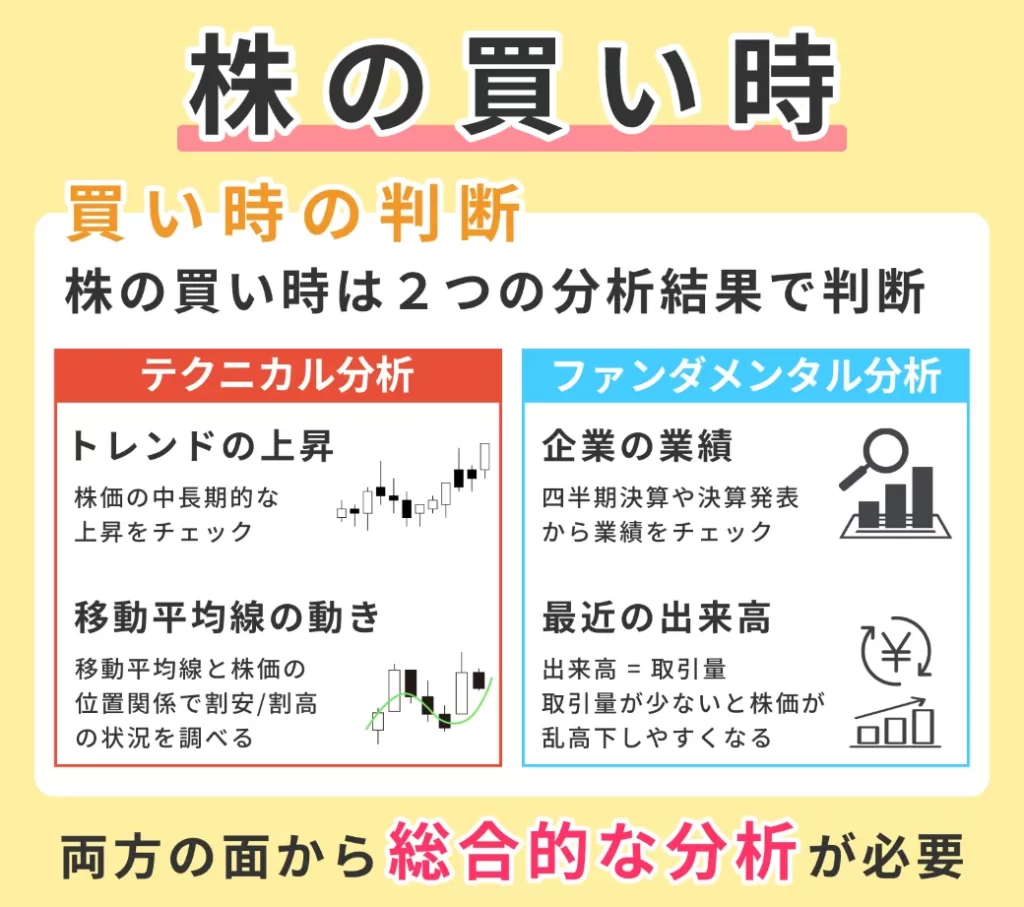

株の買い時の分析には、テクニカル分析とファンダメンタル分析があります。テクニカル分析は、株価が上昇しているかを移動平均線のようなチャートに基づいて分析することです。一方、ファンダメンタル分析は、企業の業績や将来の見通しで分析します。どちらか一方で分析すればよいのではなく、両方の面から総合的な分析が必要です。

具体的には次の4つ要素を加味して買い時を判断します。

1. トレンドが上昇しているか

2.移動平均線と株価が離れているか

3.企業の業績発表は期待が持てる内容か

4.出来高が急増していないか

1.トレンドが上昇しているか

チャート引用:TradingView

投資をしようとする銘柄の株価が上昇しているときには、買いを検討する投資家が多いです。このように上昇トレンドが見られる場合は、ほかの投資家からも買い注文が集まり、さらに上昇が見込まれる場合があります。ただし、上昇がその日限りの一時的なものなのか、今後も上昇しそうなのかを判断することが必要です。株価が上昇トレンドにあるかを判断する方法の一つには、次で紹介する移動平均線を活用する手法があります。

2.移動平均線と株価が離れているか

移動平均線とは、毎日の株価の終値の平均を一定期間つなげたものです。移動平均線が右上がりであれば株価が上昇トレンド、右下がりの場合は下降トレンドにあるといわれます。

上昇トレンドを確認したら、移動平均線と実際の株価の位置関係を確認することも大切です。

一般的には、取引したい銘柄の株価が移動平均線より上であれば株価が上昇しやすく、下に位置していれば株価が落ちていく傾向にあります。本来の株価より安い割安株なのか、割高でも狙い目な成長株旬のテーマに沿うテーマ株なのかを判断するのに役立つでしょう。

ただし、株価は一時的に移動平均線を上下することがあるので、この章で紹介するほかの視点も併せて判断しないと判断を誤る可能性があります。

3.企業の業績発表は期待が持てる内容か

買い時を検討するには企業から定期的に発表される業績発表にも注目しましょう。

企業の業績には、3か月に一回発表される四半期決算や一年に一度の決算発表などがあります。業績発表の前後では株価が変動しやすいです。大手企業であれば、経済紙だけでなく一般紙やテレビ・ネット記事でも報道されますが、中小企業では報道されないこともあります。

気になる企業があれば、公式サイトで決算(IR)資料を確認してみましょう。決算資料には、これまでの企業業績の推移と現在の財務状態・これからの収支見込みなどが記載されています。

業績のよい企業は株価の上昇が期待できるので、買い時を判断する材料となります。また、業績が芳しくなく将来の見通しもよくない場合は、株価が下がる恐れがあるので注意が必要です。

4.出来高が急増していないか

買い時かどうかを判断する際には、株価の上昇だけではなく出来高の確認も必要です。出来高とは株の取引量のことです。株価が上がっていても、取引量が少なければ本格的な上昇トレンドにあるとは判断できません。また、株式の発行量が少ないと取引量が少なく、偶発的に株価が上昇することがあります。取引量が少ないと、株価が乱高下しやすくなるのです。さらに、取引量が少ないと買いたいときに変えないのもデメリットです。

株価が上昇トレンドにあるときに取引量も活発であれば、他の投資家も買い時だと思っている可能性が高くなります。安心して取引するためにも、出来高には注意しておきましょう。

株を買うポイント

株の買い時を押さえたら、実際に株を買うポイントを理解しましょう。購入する際には次の3点に気をつけるとよいです。

2.分散投資する

3.レバレッジをかけない

1.複数から情報を得る

株を買う際には1つの情報源ではなく、複数から情報を得るようにしましょう。情報源としては次のものがあげられます。

- 企業公式サイトの決算資料

- 経済新聞や専門誌のサイト

- 株式情報を扱うサイト

情報源はひとつのものだけを見るのではなく、複数の媒体を確認しましょう。企業の決算が発表されたら、経済紙や専門サイトでの解説・見通しを確認しておくと、買い時を判断する精度が高まります。企業業績が好調そうでも具体的な要因はなにか、不安定要因はないかを知っておくことが大切です。

また、普段から継続的に情報に触れておくことも大切です。企業業績は年間の決算や四半期決算で注目されることが多いですが、普段から情報収集もしておきます。

興味のある企業がどのような活動をしているか公開されている情報を確認しておくと、買い時を判断できる可能性が高まるでしょう。経済紙で取り上げられるような活動をしている企業であれば、他の投資家の期待も集まり株価の上昇が見込めます。

さらに、買いを検討している企業だけではなく同業種の他の企業と比較したり、別業種でも参考になりそうな企業もチェックしたりしておきましょう。

2.分散投資する

買いたい銘柄が決まったら実際に投資します。ただし、単一の銘柄のみに多額の投資をするのは得策ではありません。株価は変動するものなので、一社の株式のみ保有していると、損益は市場の価格動向に大きく影響されやすいです。幅広く分散して投資することで、価格下落のリスクを避けられます。投資初心者はとくに分散投資を心がけましょう。具体的な考え方は次のとおりです。

・異なる業種に投資する

・国内だけではなく、海外の株式に投資する

・海外では先進国だけでなく、新興国も含めて投資する

具体的な銘柄選定が難しければ、複数の株式を組み合わせた投資信託商品を購入するのもよい方法です。自分で銘柄を選ばなくても、投資のプロが選定してくれます。投資には必ずリスクがありますが、個人で研究するには時間と手間がかかり限界があるので、プロの意見を聞くことも大切です。

分散投資に慣れてきたら、次の段階も考えていきます。投資に慣れている人は、対象の際にアセットアロケーションで方針を立て、投資後は自分の保有する資産のポートフォリオを見直し組み替えるなど常に見直しを行っていきます。

3.レバレッジをかけない

投資初心者は、手持ちの現金のみで投資するのがよいです。株式等の投資では、証券会社の口座に預け入れた額の何倍かの投資できる信用取引が行えます。

レバレッジをかけるとも言います。少ない元手で大きな取引ができるので便利な手法です。しかし、自己資金以上のお金を動かせるレバレッジは、収益が出るときには魅力的ですが、損失が出たときに負担が大きくなる可能性があります。

投資に慣れないうちは、自己資金の範囲内で投資しましょう。

投資のスタイル

株の買い時と注意点を理解したら、具体的な投資方法を考えます。投資方法には、積立投資と一括投資の2種類があります。どちらが正しいということはありません。本人が投資できる資金量と損失が発生したときに許容できるリスクに応じて選択しましょう。

1.積立投資

積立投資では、少ない資金などで定期的に投資するスタイルです。毎月決まった日などに一定額投資するなど方法を決めておけば無理なく行えます。

自動で積み立てるようにしておけば、無理なく積み立てできるので初心者におすすめです。最近ではクレジットカードや電子マネーのポイントで積み立てできるサービスもあります。

まとまった資金を用意しなくても少額から行えるので、とくに意識することなくはじめられるのがメリットです。100円からはじめられる積み立て投資もあるので初心者にもおすすめできます。

ただし、積み立てる元手が小さいうちリターンも少ないので、ある程度の金額を積み立てていかないとあまり効果がありません。

2.一括投資

まとまった資金が用意できる場合は、一括投資が有効です。

積立投資はこつこつと時間をかけて積み立てていくものですが、一括投資は一時期にまとめて投資します。投資金額が大きく、運用期間も長くなるので、複利の力で効果が大きいのが特徴です。

株式市場は長期的には右肩上がりで伸びているので米国のS&P市場などで長期的に投資するのにおすすめです。

短期的には株価は乱高下する場合があるので、一喜一憂せず忘れた頃にチェックするくらいの余裕がある人におすすめです。短期的な株価の変動が気になって仕方ない人は分散投資がおすすめです。

節税効果の高いNISA(ニーサ)も活用しよう

NISAは一定の範囲内の投資が非課税になる仕組みです。一般に株式投資や投資信託は、売買益(キャピタルゲイン)や配当金収入に課税されます。

たとえば、株式の売買や配当金で利益が出たとしても約20%の税金が必要です。NISAを活用すれば一定の範囲で課税されないので、NISA以外の口座で運用するのに比べ受け取る利益が大きくなります。

2024年からは新しいNISA制度がはじまります。年間360万円運用でき、生涯1,800万円の非課税枠があるなど、一般の人が投資するには十分な制度と言えるでしょう。

2023年中でも非課税枠の少ない現行のNISAが利用できるので、今のうちから制度を試しておけます。(現行NISAでは、一般NISAでは年間120万円まで、つみたてNISAは年間40万円まで、ジュニアNISAは年間80万円まで非課税です。)

2024年になる前に株の買い時がきた場合は、現行NISAを最大限に利用して購入しておくのもよいです。買い時がきたら購入できるように、今のうちに証券会社にNISA口座を解説しておくとよいでしょう。

まとめ

今回は株の買い時について解説しました。判断の基準は次のとおりです。

1.トレンドが上昇しているか

2.移動平均線と株価はどの程度乖離しているか

3.業績発表は期待が持てる内容か

4.出来高が急増していないか

また、買い時を判断して投資する際には、複数の情報を得て分散投資を行い、レバレッジをかけないことが大切です。投資初心者はとくに留意しましょう。

さらに、実際に投資を行うスタイルは人によって違います。投資に充てられる資金量や損失が発生した場合に許容できるリスクに応じて、積立投資や一括投資を選択しましょう。一定の範囲で株の取引や運用が非課税となるNISAもおすすめです。この記事が、株の買い時の判断を行い、実際に投資する方法を検討する上でお役に立てば幸いです。

コメントComment