株のサポートの特徴

グランビルの法則について

株式を売買する際にタイミングをはかる方法として、半世紀の歴史を持つグランビルの法則について解説します。

生みの親は、ジョセフ・グランビル (Joseph E. Granville)

ジョセフ・グランビル(1923年生まれ)は、ウォール街の新聞社ハットン・デイリー・マーケット・ワイヤー通信社の人気記者です。

1962年に、様々なチャート分析方法を紹介した本「A Strategy of Daily Stock Market Timing for Maximum Profit」、日本での翻訳本は「グランビルの投資法則―株価変動を最大に活用する戦略」を出版しました。

これが、後に「グランビルの法則」として名を広める売買法の始まりでした。

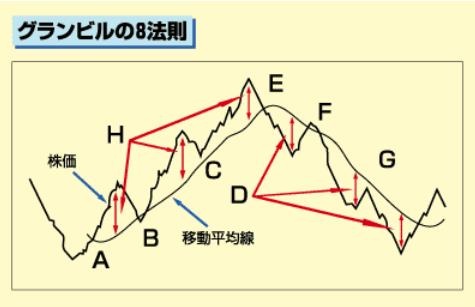

グランビルの8法則

移動平均線と株価グラフの離れ方や方向性を見ることで、株価の先行きを判断する方法として考案されたのが「グランビルの法則」です。株価データと200日移動平均線を使って、8つの法則―4種類の「買いシグナル」と4種類の「売りシグナル」から成り立っています。

【買いシグナル】

A:

移動平均線が長期間下落または横ばいで推移した後に上昇に転じ、株価がその移動平均線を下から上へ突き抜けるときは、重要な買い信号。

B:

株価が移動平均線を下回ってきた場合でも、移動平均線が上昇中のときは、一時的な調整と見て押し目買い信号。

C:

移動平均線の上方にある株価が足踏み状態のまま、上昇中の移動平均線に近づいてきたが、移動平均線を割り込むことなく再び上昇したときは、買い乗せ局面の信号。

D:

下向きになっている移動平均線よりも、さらに株価が大きくかけ離れて下落した場合、すなわち下降中の移動平均線との下方乖離が大きくなった場合は、自律反発する可能性が高い。

【売りシグナル】

E:

上昇してきた移動平均線が横ばい、または下落に転じた場合、株価が移動平均線を上から下へ割り込むと、売りの第1段階。

F:

下降中の移動平均線を株価が下から上に突き抜けても移動平均線の下落が続いているときは、戻り売り。

G:

移動平均線を下回っている株価がもちあいのまま、あるいは一時的に上昇し下落中の移動平均線に接近してきたものの、移動平均線を上回れずに再度下落に転じた場合は、売り乗せ信号。

H:

上昇中の移動平均線から株価が大きく上に離れ過ぎた場合、つまり上昇中の移動平均線と上方乖離が大きくなった場合、株価は高値警戒感から自律反落する公算が大きい。

※買いシグナル、売りシグナルについては、日本証券業協会のホームページの情報よりご案内します。参考:http://www.jsda.or.jp/manabu/qa/qa_stock35.html

「グランビルの法則」使い方と注意点

グランビルの法則に限ったことではありませんが、チャート分析は、過去の動きに見られた経験則を法則としてまとめたものです。

あくまでも、「今まではこうなるパターンが多かった、だから、次もこうなるのではないか」と、過去を将来に当てはめて予想するものです。したがって、法則通りにならないこと(騙し)も多いので、注意が必要です。

そうはいっても、多くの人に使われている分析手法は知っておくべきものでもあります。例えば、上記のグランビルの買いシグナルAが出たときに、それを使う人が多ければ買いが入りやすくなるので、買いシグナル通りに株価が上がったという結果をもたらすからです。

ただし、取引時間中は常に株価の動きをウォッチし、いつでも売買できるといった態勢ではない限り、チャート分析だけで銘柄を選んで、売買することはお勧めしません。

株式に投資することはその企業の株主になる行為ですので、基本的には、業績の良い銘柄が選ばれます。業績の良い銘柄は、市場全体が上昇する時に大きく上がったり、市場全体が下落する時にも値下がりが少なかったり、株価の立ち直りが早いなど、相対的な強さが見られます。

そこで、投資銘柄を選ぶには「企業の業績」をベースにすることがリスク管理面からも重要です。そして、銘柄を選んだら、それをいつ買うか・いつ売るかを決めるツールとして、市場全体の方向性をも併せて見ながら、グランビルの法則のようなチャート分析を取り入れるとより効率の良い投資ができるでしょう。